1.10.2018 USA:n keskuspankki FED on ilmoitti viime viikolla lopettavansa ' sopeutuvan' rahapolitiikkansa. Samana päivänä FED:n pääjohtaja Jerome Powell kertoi USA:n osakkeiden arvostuksen olevan historiallisesti äärirajoilla (t.s. kupla). Lisäksi FED kertoi aikovansa nostaa korkoja tänä vuonna vielä kerran ja kolmasti ensi vuonna. Näin päästäisiin keskupankkikorkoon 3,25%.

Kaiken kaikkiaan FED:n ilmaisema rahapolitiikka oli melkoisen aggressiivinen. Miksi? Samaan aikaan kuitenkin EU:lla ja Japanilla on negatiiviset korot ja määrällinen elvytyspolitiikka (QE) voimassa. FED suunnittelee yhteensä 12 koron nostoa ja sen taseen piennennystä Ruotsin bruttokansantuotteen verran vuodessa.

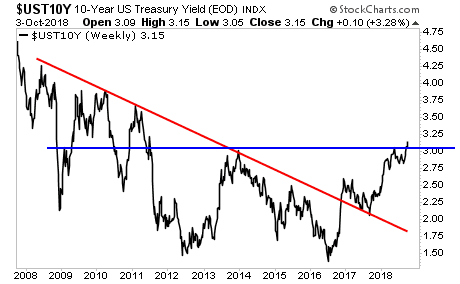

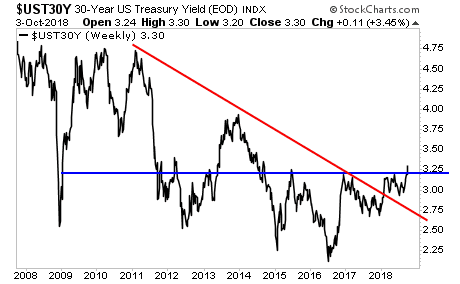

Syy tähän on yksinomaan se, että FED haluaa saada velkakirjamarkkinat kontrolliin. Oheinen kuva (10 vuoden valtion joukkolaina) osoittaa velkakirjojen korkojen olevan karkaamassa käsistä eli velkakirjojen arvojen olevan voimakkaassa laskussa. Nähdään, että korko on nyt leikannut vuosikymmeniä kestäneen laskutrendin ja uhkaa lopettaa valtion velkakirjojen hintojen yli 30 vuotta kestäneen nousutrendin. Näin FED on valmis uhraamaan asian vuoksi osakemarkkinoiden nousun. Osakkeiden nousun kääntyminen laskuun aiheuttaa harmaita hiuksia monille sijoittajille, mutta velkakirjamarkkinoiden romahdus voi kaataa kokonaisia maita.

3.10.2018 Italian tilanne on hyvää vauhtia karkaamassa käsistä. Italian 10 vuoden valtionlainan korko (viereinen kuva) on nousemassa lähes rakettimaisesti. Valitettavasti näyttää siltä, että kriisi on vasta alussa.

Euroopan keskuspankin (EKP) harjoittama rahapolitiikka on malliesimerkki siitä, miten saadaan aikaan talouteen paha järjestelmäkriisi. Tosin Japani on rahapolitiikassaan vielä järjettömämpi, mutta Japani on yksi maa, jolla on yksi keskuspankki ja yksi sen valvoma valuutta. EU taasen koostuu 24:stä eri maasta, jotka ovat eri asteisessa maksukyvyttömyyden tilassa eikä yksikään näiden maiden keskuspankki voi painaa euroja (EKP:n yksinoikeus). EU:sta on tulossa tulevan maailman laajuisen velkakriisin polttopiste.

Kun vertaa USA:n ja Italian 2 vuoden valtiolainan korkoja, joutuu yllättymään. USA:n laina on n. kaksinkertainen Italian vastaavaan. USA:lla on maailman suurin talous, joka kasvaa tällä hetkellä 4,2%:ia vuodessa. Lisäksi sillä on maailman tehokkain armeija ja se kontrolloi maailman reservivaluuttaa dollaria. Kun taas Italian talous on kahden keskisuuren USA:n osavaltion suuruinen ja sen velka on 131%:ia BKT:sta. Kummalle näistä maista on siis turvallisempaa antaa lainaa? Näyttää siltä, että markkinat ovat tällä hetkellä luokitelleet USA:n lainan kaksi kertaa riskimmäksi kuin Italian. Nyt ovat markkinat vasta alkaneet heräämään todellisuuteen;Italian korot ovat voimakkaassa nousussa ja osakkeet laskussa. Italian 2470 miljardian euron velkapommi on valmiina räjähtämään.

8.10.2018 USA:n keskuspankin FED:n politiikka pääjohtaja Powelin aikana näyttää perin juurin erilaiselta kuin se näytti Yellenin ja Bernanken johtaessa keskuspankkia. Kahdelle viimeiselle oli ensiarvoisen tärkeää ja näytön paikka se, että osakemarkkinat nousivat. He puuttuivat useita kertoja markkinoihin verbaalisilla vihjeillä, jos osakemarkkinat olivat menossa alaspäin. Powell sen sijaan vihjaa, että korkojen nostamista jatketaan kunnes jotain 'murtuu'. Tämä ei tarkoita osakemarkkinoiden pientä laskua vaan niiden merkittävää romahdusta. Vasta tälläinen voisi hänen mielestä aiheuttaa muutoksen FED:n politiikkaan,

Nyt näyttää siltä, että sitä saa mitä kerjää. USA:n velkakirjamarkkinoilla alkaa olla vakavia kuplan puhkeamisen merkkejä. Alla olevista kuvaista nähdään, kuinka USA:n valtion 10 vuoden ja 30 vuoden joukkovelkakirjojen korot ovat rikkoneet vuosikymmeniä jatkuneen laskutrendin (punainen viiva) ja ovat lisäksi nyt ylittäneet kriittisenä pidetyn 3 %:n rajan (sininen viiva). Kyseessä on samankaltainen asia kuin vuoden 2008 'subprime' asuntolainakuplan puhkeaminen. Nyt vain ollaan tekemisissä kertaluokkaa suuremman asian kanssa. Velkakirjamarkkinat muodostavat läntisen talousjärjestelmän perustan.

10.10.2018 Kaikki alkaa näyttämään samalta kuin vuonna 2007. Talous tuntuu olevan voimakkaassa nousussa, kun lähestytään velanoton loppuvaihetta. Jälleen kerran nouseva inflaatio on syynä luottojärjestelmän romahtamiseen ja markkinoiden takana väijyvät toinen toistaan suuremmat ongelmat.

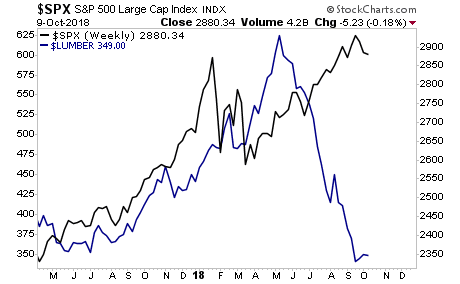

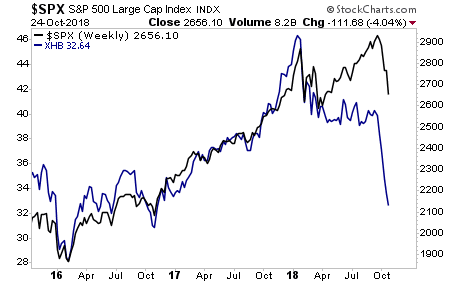

Viereisessä kuvassa nähdään USA:n S&P 500 indeksin ja asuntorakentamisindeksi samassa kuvassa. Vaikea ajatella, että oltaisiin räjähtävän kasvun tilanteessa.

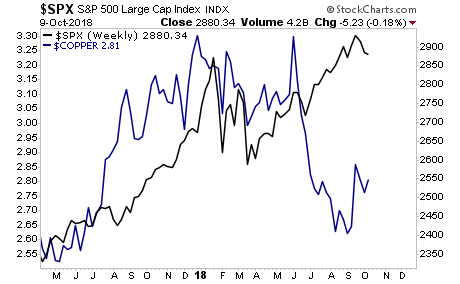

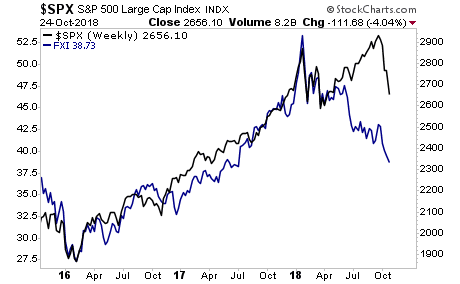

Kuparia pidetään yleisesti maailman talouden tilan ilmaisimena ja englannissa siihen törmää usein termillä Dr. Copper. Alla olevassa kuvassa vasemmalla verrataan pörssi-indeksin kehitystä sinisellä piirrettyyn kuparin hinnan viimeaikaiseen kehitykseen. Viimeisenä oikealla alhaalla nähdään puutavaran hinnan kehitys suhteessa pörssi-indeksiin. Yksikään e.m. kaaviosta ei viittaa maailman talouden olevan kasvulinjalla.

11.10.2018 Keskuspankkien vuoden 2008 jälkeen luomat finanssikuplat ovat alkaneet purkautua. Eilen jatkuivat osakemarkkinat laskuaan ja siihen yhtyi myös viimein USA:n osakeindeksit, joiden lasku oli eilen jyrkkä. Tyypillisesti kun USA:n osakemarkkinat laskevat siirtyy pääoma velkakirjamarkkinoille. Näin ei kuitenkaan tapahtunut eilen.

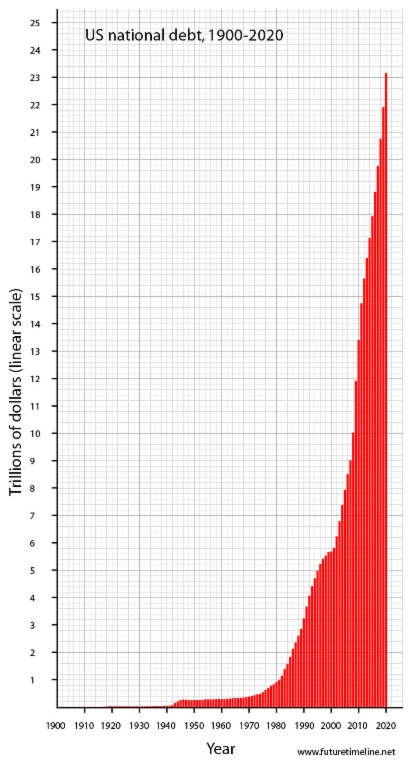

Millaiselta näyttää USA:n taloudellinen tulevaisuus, kun velanottoa ei ole tarkoitus millään lailla rajoittaa lähitulevaisuudessa? Viereinen kuva näyttää millainen on velanoton historia ja tällä hetkellä kansallinen velka on 21 600 miljardia dollaria. Lisäksi USA:n valtiolla on hoitamattomia velvoitteita 5-10 kertaa enemmän. Maailman velka on n. 250 000 miljardia dollaria. USA:n velka kaksinkertaistuu n. 8-9 vuoden välein. Näin ollen USA:n kansallinen velka tulee olemaan yli 40 000 miljardia dollaria vuonna 2026 ja yli 100 000 miljardia dollaria vuonna 2040.

Kuinkahan paljon hinnat nousevat, kun valtion velka on kasvanut nykyisestä 80 000 miljardia dollaria ja lisäksi tulee vielä lisääntynyt yksityinen velka? Entä kuinka paljon pitää sen koron olla, jotta ostajia sille löytyy? 5 %:a, 10 %:a, 15 %:a, kenties vieläkin enemmän?

Nykyisen USA:n valtionvelan vuosittainen korko on 500 miljardia dollaria. Tämä nousee nopeasti yli 1000 miljardin. 6 prosentin korko 40 000 miljardista on 2 400 miljardia dollaria. Tämä muodostaa melkoisen taakan kansalliseen budjettiin. On selvää, ettei USA:n valtio maksa velkojaan nykyisellä dollarin arvolla, koska jo pelkän koron maksaminen tulee ylipääsemättömäksi.

Lopulta USA:n ja monen muun länsimaan täytyy julistautua ajautuneensa maksukyvyttömään tillan tai antaa valuutan ajautua hyperinflaatioon.

Hyperinflaatio tuhoaa säästöt, monet liiketoimet, eläkkeet ja lopulta toivon. Mutta sen lisäksi kansalaisten moraali rappeutuu ja aletaan etsimään vahvaa johtajaa, jolla on diktaattorin oikeudet. Hallinto muuttuu, verot kasvavat, pidätyksiä, valvontaa ja poliisivaltion otteita alkaa ilmenemään kaikkialla. Hyperinflaatio on esiintynyt useita kertoja viimeisen vuosisadan aikana ja aina on 1% kansalaisista saanut siitä etua ja 99 %:ia on joutunut siitä pahasti kärsimään.

16.10.2018 Maailman osakemarkkinoiden ollessa jyrkässä alamäessä, on myös arvostelu keskuspankkeja kohtaan voimistunut myös julkisessa sanassa. Pari päivää sitten presidentti Trump julisti, että USA:n keskuspankki FED on tullut hulluksi. Kumpi oikeastaan on tullut hulluksi ja millä perusteella?

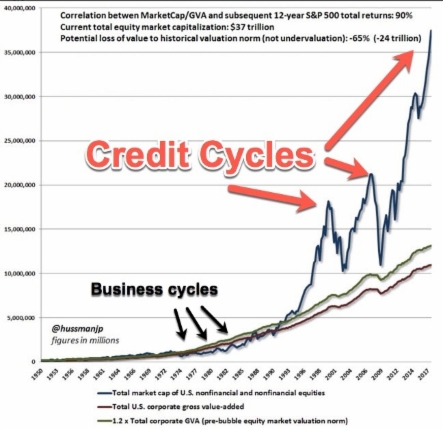

Kun presidentti Nixon vuonna 1971 poisti dollarin kultasidonnaisuuden, antoi tämä mahdollisuuden kasvattaa velkaa eksponentiaalisesti. Keskuspankki FED (muiden seuratessa) käytti tilanetta muuttamaan normaalin talouden syklit velanottosykleiksi (viereinen kuva).

Kun S&P pörssi-indeksi viime viikolla laski 5 %, monet alkoivat jo odottaa myös amerikan markkinoille pahasti viivästyneen laskusyklin alkua. Alkaako sen nyt vai ei? Siihen tuskin kenellekään on vastausta.

Trumpin arvostelu FED:ä kohtaan koskee FED:n alkamaa talouden tiukentamispolitiiikkaa. FED aikoo jatkaa korkojen nostoa ja taseensa pienentämistä.Tällainen politiikka on dollaria vahvistava ja osakemarkkinoille erittäin negatiivinen. Trumpin hallinto taas haluaa heikon dollarin kauppa- ja teollisuuspoliittisista syistä. Lisäksi Trumpin hallinto ottaisi mielellään vastaan kunnian osakekurssien noususta.

FED:n pääjohtaja Powell taas ilmaisee, että korkojen kasvattaminen vähentää riskinottoa talousmarkkinoilla. On totta, että FED:n 8 vuotta harrastama historiallisen matalan koron poilitiikka, on johtanut ennnätykselliseen velanottoon kaikkialla. Yksityisten, yhtiöiden ja valtioiden velat ovat kuplatasolla, osakemarkkinat ja asuntomarkkinat ovat ylihinnoiteltu. Kun kuplat puhkeaa pitkälti koron nostojen ansioista, jää nähtäväksi jännityksnäytelmä; puhkeavatko ne hallitusti vai hallitsemattomasti?

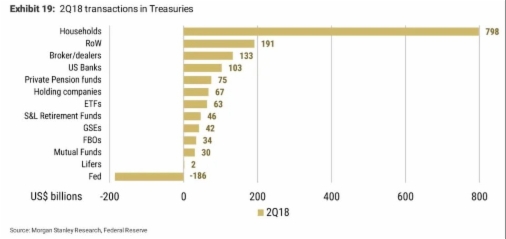

Kotitaloudet ovat toimineet selvästi suurimpina velkakirjojen ostajina. Kuvassa tämän vuoden toisen neljäksen ostot, joista 46 %:ia oli kotitalouksien ostoja.

22.10.2018 USA:n keskuspankin FED:n oli ennemmin tai myöhemmin aloitettava myymään lähes 10 vuoden aikana ostamiaan velkakirjoja ja asuntovakuudellisia arvopapereitaan. Ja näin myös tapahtui. Vuosi sitten FED alkoi purkaa 4000 miljardiin dollariin kasvanutta tasettaan ja muuttamaan aluksi rahaksi omaisuuttaan n. 10 miljardilla kuukaudessa. Tämä summa on tarkoitus kasvattaa 20, 30 ... ja lopulta 50 miljardin dollarin suuruiseksi.

Kuka sitten toimii näiden sijoitusten ostajana? Ulkomaalaisia ostajia ei ole riittävästi. Suurimmaksi ostajaksi näyttää muodostuvan osakemarkkinat. Osakemarkkinat ovat nousseet FED:n tuen turvin kuplatasolle ja nyt jos osakemarkkinat kääntyy laskuun, siirtyy pääoma velkakirjamarkkinoille. Tämä on ollut FED:n selviytymisstrategia.

USA:n hallinnon budjetti ylittänee ensi vuonna 1000 miljardin dollarin rajan.Tämä merkitsee, että USA:n hallinnnon täytyy myydä valtion velkapapereita huomattavasti nykyistä enemmän. Kuinka tämä on mahdollista, jos FED ei toimi yhtenä tärkeänä ostajana vaan on samaan aikaan pientämässä tasettaan? USA:n hallinnon täytyy käyttää luovuuttaan ja kekseliäisyyttään melkoisesti, jotta kyseinen yhtälö voisi toteutua. Yksi miltei varma asia on, että korkojen täytyy antaa nousta, jotta se lisäisi ostohalukkuutta ja toisaalta siirtäisi voimakkaasti rahaa osakemarkkinoilta velkakirjoihin.

26.10.2018 Osskemarkkinat jatkavat jyrkkää laskuaan ja USA:n osakeindeksit ovat teknologia- ja pankkiosakkeiden johdolla menneet sekä 100:n että 200:n likkuvat keskiarvon läpi. Tätä yleisesti pidetään ensi merkkinä siirtymisestä laskutrendiin. Osakemarkkinat seuraavat tarkasti keskuspankkien markkinoille päästämiä rahavirtoja ja korkopolitiikkaa. Kun ne ostavat arvopapereita, markkinoille tulee rahaa ja osakemarkkinat nousevat. Kun taas korkoja aletaan nostaa ja rahahanoja kiristää, alkavat markkinat laskea.

Nyt ei enää ole kysymys siitä, etteikö osakemarkkinat ole romahtamassa, vaan siitä kuinka pitkälle lasku nyt jatkuu. Tietenkin on mahdollista, että keskuspankit keksivät jälleen jonkun tempun, jolla nousujuhlat saadaan vielä hetkeksi jatkumaan. Mutta mitä suuremmaksi kuplaa puhalletaan sitä suurempi tulee olemaan poksahdus. Kun keskuspankit puhuvat nyt markkinoiden normalisoimisesta, saattaa tämä merkitä myös osakkeiden ja korkojen likkeiden palaavat kohtuullisille (oikeille) tasoilleen.

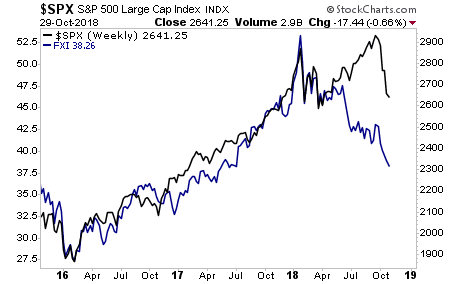

Tuntuu siltä, että osakemarkkinat ovat vihdoin heränneet maailman talouden todellisuuteen. Globaali talous on hidastumassa. Sitä osoittaa oheisten kuvien kuparin, asuntomarkkinaindeksin ja Kiinan talouden käyrät verrattuna S&P 500 indeksiin. Nähdään myös, että osakeindeksillä on myös runsaasti laskuvaraa. Vaikka osakemarkkinat sahaisivatki jonkun aikaa edestakaisin, on lopputulos varma; täysmittainen romahdus vuoden 2008 tyyliin, mutta paljon mittavampana.

31.10.2018 Tänään on viimeinen päivä lokakuuta ja rahastojen omistajat tekivät kaikkensa saadakseen osakkeiden arvot nousemaan, jotta heidän tuloksensa näyttäisivät hyvältä kuun lopulla. Sen jälkeen peli näyttää olevan pelatulta ja laskuralli voi jatkua.

Viereisessä kuvassa on USA:n tunnettu pörssi-indeksi S&P 500:n kehitys viimeisten kymmenen vuoden ajalta. Nyt ensimmäistä kertaa kymmeneen vuoteen nousutrendin tukilinja on mennyt puhki. Lisäksi tunnetut teknisen signaalit RSI ja MACD näyttävät laskutrendin alkaneen.

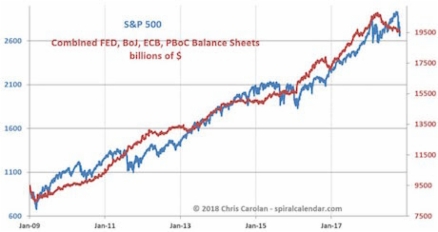

Koko lokakuu oli pahin kuukausi osakkeille sitten vuoden 2008. Indeksit ovat selvästi nyt käyneet huippuarvossaan, ainakin toistaiseksi. Ainoastaan jos keskuspankit jouduvat painamaan lisää rahaa osakemarkkinoille on niillä mahdollista nousta. Tämä yhteys keskuspankkien taseen ja osakkeiden hintojen välillä on selvästi nähtävissä kuvassa oikealla alhaalla. Siinä on näytetty tärkeimpien keskuspankkien yhteenlasketun taseen ja osakeindeksi S&P 500 kasvu. Oikealla alhaalla nähdään, että Kiina osakemarkkinat ovat jo kovassa laskussa ja USA:n markkinat seurannevat sitä lähiaikoina.