1.8.2018 USA:n keskuspankkia FED:iä seurataan maailmassa eniten johtuen siitä, että dollari on maailman reservivaluutta. Kuitenkin Japanin keskuspankki BOJ on ollut tiennäyttäjä kaikille maailman keskuspankeille.

Kun FED leikkasi koron nollaan vuonna 2008, oli BOJ tehnyt sen jo vuonna 1999. FED aloitti määrällisen elvytyksensä (QE) vuonna 2008, mutta BOJ oli aloittanut saman jo vuonna 2000.

Kaikki mitä FED on yrittänyt ja tehnyt, on BOJ:lla ollut asiasta jo useiden vuosien kokemus. Vaikka FED:n rahapolitiikka on ollut monesti järjetöntä, on BOJ:n politiikka ollut moniverroin järjettömämpää.

BOJ:n rahapolitiikka on johtanut siihen, että BOJ:n tase on samaa luokkaa kuin Japanin bruttokansantuote. Se omistaa n. 40 % kymmenen suurimman Japanilaisen yhtiön osakkeista ja BOJ ostaa enemmän japanilaisia osakkeita kuin muu maailma yhteensä. BOJ:n järjettömyys on mennyt paljon pitemmälle kuin kukaan uskoi edes olevan mahdolllista.

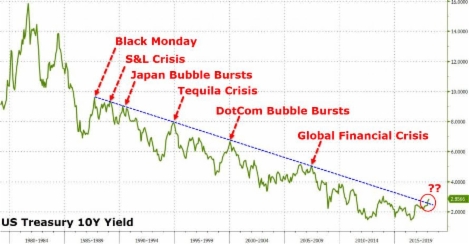

Onko nyt vihdoin BOJ:n politiiikka ajautumassa umpikujaan? Ainakin se näyttää sen, että BOJ:n uskottavuus alkaa olla koetuksella. BOJ on ilmoittanut, että sen tavoite on pitää 10 vuoden Japanin valtion velkakirjan korko 0,1 %:n tuntumassa ja on ilmaissut olevansa valmis ostamaan määräämättömästi velkakirjoja, jotta tämä tavoite saavutettaisiin. Käyrästä nähdään, että markkivoimat ovat kuitenkin ottamasssa yliotteen. BOJ on menettämässä otteensa.

3.8.2018 Maiden hallintojen perusongelma on, että ne alkavat ajan saatossa kuluttamaan enemmän kuin ansaitsevat. Vallanpitäjät pysyvät vallassa rahan voimalla ja kun painokoneita (tai tietokoneita) voi omistaa hyvin halvalla, on äänestäjien ostaminen helpoa. Lopulta kuitenkin joku joutuu huutamaan "kuninkaalla ei ole vaatteita". Siinä vaiheessa jokainen tietää, että elämme maailmassa, joka perustuu valheisiin ja velkaan.

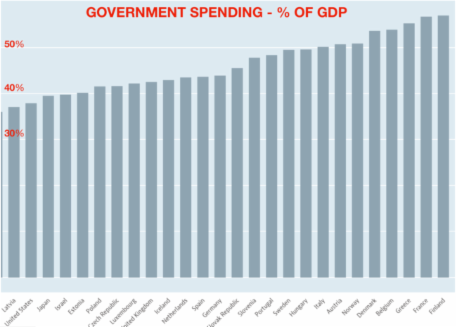

Iso-Britannian entinen pääministeri totesi: "Sosialismin ongelma on se, että lopulta loppuu muiden ihmisten rahat". Ja näin on juuri käymässä kaikkialla länsimaissa. Viereinen kuva näyttää, kuinka paljon hallinto kuluttaa suhteessa bruttokansantuotteeseen. Kärkipaikkaa ennen Ranskaa pitää Suomi, jonka hallinto kulutta lähes 60 %:ia bruttokansantuotteesta. Taulukosta voidaan havaita, että kymmenen maan hallinto kuluttaa enemmän kuin 50 %:ia bruttokansantuotteesta.

Kun hallinnon kulutus yltää 40-60 %:iin bruttokansatuotteesta ei ole enää pelkästään kysymys sosialismista, vaan maiden resurssien tuhlaamisesta. Se merkitsee sitä, että 40-60 %:ia siitä mitä ihmiset tuottavat kuluu byrokratiaan ja vastuuttomaan kulutukseen. Sata vuotta sitten oli länsimaissa lähes olematon tuloverotus. Tänä päivänä hallinto kuormittaa kansalaisia jopa yli 50 %:n verotuksella.

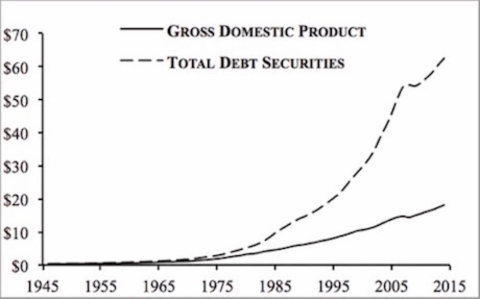

USA:n kaikkien velkapapereiden arvo nousee bruttokansantuotetta nopeammin.

8.8.2018 Kun USA:n entinen presidentti Richard Nixon irroitti USA:n dollarin kokonaan kultasidonnaisuudesta vuonna 1971, aukesi ovi eksponentiaaliselle velan kasvattamiselle. Tämän jälkeen eivät USA:n velan omistajat voineet enää vaatia velkaa maksettavan takaisin kultana. Kun USA pystyi hoitamaan velkaansa maksamalla dollareina tilanne helpottui melkoisesti, sillä USA:n keskuspankki FED pystyi nyt painamaan dollareita milloin tahansa haluamansa määrän.

Seurauksena helposta velanotosta oli, että velka alkoi kasvamaan talouden kasvua huomattavasti nopeammin. Lopputuloksena 1990 luvun lopulla talousjärjestelmä oli velalla niin vivutettu, että FED alkoi tahallisesti luomaan sijoituskuplia. Näin vältyttiin velan vähentämisestä kun talous siirtyi taantumaan. Näin FED aloitti kampanjan, jonka tarkoituksena oli talousmarkkinoiden ja varsinkin osakemarkkinoiden tukeminen. Tärkeimpinä työkaluina FED:llä on ollut

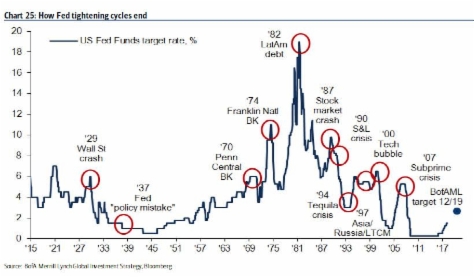

16.8.2018 Turkin kriisin ajoitus kertoo paljon. USA on hädin tuskin aloittanut talouden kiristämisen ja korkojen noston ja EU vasta suunnittelee vastaavaa, kun täysimittainen velkakriisi alkaa jo nostamaan päätään. Venezuela, Argentiiina, Turkki...u seuraava kenties Pakistan, Brasilia tai Italia. Turkin ongelmat ovat varsin suoraviivaisia. Sillä on valtava ulkomaanvaluutta pohjainen velkataakka, joka on 70 %:ia bruttokansatuotteesta, kun siihen lasketaan mukaan yhtiöiden, hallituksen ja taloussektorin velat.

Viimeisten 35 vuoden ajan on velanotto tullut koko ajan halvemmaksi ja sen vuoksi ollaan eletty velanottajien kultakautta. Kaikenlaisten velkojen määrä on tänä aikana noussut ennen näkemättömiin mittoihin, kuten valtioiden velat suhteessa bruttokansantuotteeseen, keskimääräiset asuntovelat, opintovelat, luottokorttivelat, yhtiöiden velat jne.

Allaolevasta kuvasta oikealla nähdään, kuinka joka kerta kun korot alkavat nousemaan, tulee jonkinlainen taloudellinen kriisi, joka on johtanyt korkojen leikkaamiseen. Tässä ei näytä olevat yhtään poikkeusta.

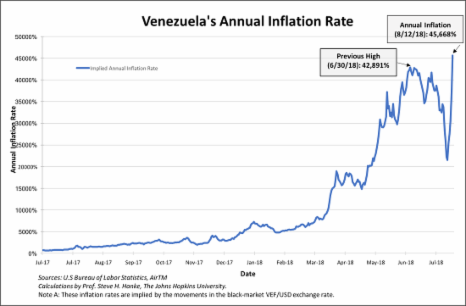

22.8.2018 Useiden talouden asiantuntijoiden mielestä on mahdollista, että Venezuelan tapainen inflaatio voisi siirtyä esim.USA:han. Vaikka tällainen ajatus saattaa tuntua etäiseltä, on hyvä miettiä mitä se merkitsisi läntisessä sivistysvaltiossa.

USA:lla ja Venezuelalla on suuria eroja. USA:ssa ei ole diktaattoria, talous on monipuolinen ja ennen kaikkea USA:n dollari on reservivaluutta maailmassa. Jälkimmäinen toimii puskurina inflaatiota vastaan.

Venezuelan budjetti ja velanhoitokyky perustuu melkein puhtaasti öljytuloihin. Tässä mielessä se muistuttaa enemmän Venäjää ja Saudi-Arabiaa kuin USA:ta.

Elokuun 12 päivänä Venezuelan inflaatioksi on ilmoitettu 45558%:ia vuodessa ja koko ajan nousussa. Usko maan valuuttaan on romahtanut ja tämä tuhoaa koko maan talouden.

Jos vastaava hyperinflaatio iskisi USA:han, maitolitra maksaisi maassa yli 400 dollaria litra, tusina munia 1144 dollaria, litra bensiiniä 900 dollaria litra, iPhone 8:n saisi 274608 dollarin hintaan, elokuviin pääsisi maksamalla 5492 dollaria pääsylipusta. Aika harvalla olisi varaa normaalin tapaiseen totuttuun elämään.

Usko dollariin on psykologiaa. Kun tämä usko menee, alkavat hinnat nousemaan nopeasti. Tämän kaltaista hinnan nousua näkivät saksalaiset 1920-luvulla.

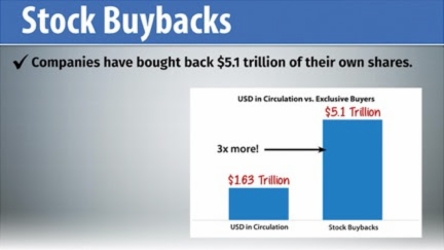

USA:n yhtiöt ovat ostaneen omia osakkeitaan 5100 miljardin dollarin edestä.

26.8.2018 USA:n osakeindeksit ovat jälleen nousseet uusiin ennätyksiin. Mistä tämä johtuu? Onko syynä kenties yhtiöiden vahvat tulokset?

Suurin syy osakkeiden arvojen nousuun on kuitenkin yhtiöiden omien osakkeiden osto. Yksi tärkeä syy tällaiseen ostovimmaan on se, että yhtiön johdon saamat bonukset ovat sidottuja osakkeiden arvoon. Sen vuoksi yhtiöt haluavat nostaa osakkeittensa arvoa ostamalla osakkkeita itse. Ostamiseen käytetään paljon velkarahaa, jonka määrä onkin nyt kaikkien aikojen huipussaan. Mutta mitä sitten tapahtuukaan, kun osakkeiden arvon lopulta väistämättä kääntyvät laskusuuntaan. Pahimmassa tapauksessa tämä johtaa vakuusvajeeseen, joka pakottaa yhtiöt myymään osakkeitaan. Tämän jälkeen onkin osakeromahdus takuuvarmaa.

Yhtiöt ovat syytäneet markkinoille peräti 5100 miljardia dollaria omien osakkeiden ostoon. Tämä on melkoinen määrä kun huomioidaan esim. että USA:n dollareita on vain 1600 miljardia dollaria kierrossa. Niinpä yhtiöt ovat pumpanneet omien osakkeiden ostoon 3 kertaa enemmän rahaa kuin dollareita on kierrossa. Jotta saataisiin käsitys summan suuruudesta, se on 10 kertaa enemmän mitä USA on käyttänyt sotilasmenoihin ja 70 kertaa enemmän mitä USA:n koulutusjärjestelmä on vaatinut rahaa.

USA:n yhtiöiden johtajat ovat käyttäneet 94 %:ia saamistaan voitoistaan omien osakkeiden ostoon. Tämä on melkoista markkinamanipulointia. Tämä on yksi syy miksi työtekijöiden keskipalkka ei nouse. Rahaa ei mene uuden kaluston ostamiseen ja palkkoihin. Raha kiertää vain johdon taskuista toiseen.

Osakkeiden takaisin ostoon käytetty velka on noussut 1000 prosenttia viimeisten kahdeksan vuoden aikana. Velanottoa on helpottanut matala korkotaso. Yhtiöiden velkaisuus on nyt korkeammalla kuin vuosina 2000 ja 2008, jolloin markkinat lopulta romahtivat 50 %:ia.