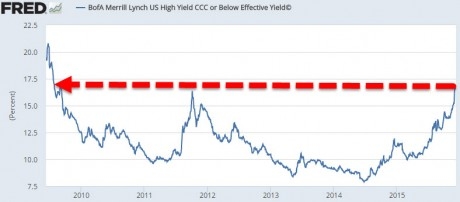

Riskijoukkolainojen tuotot kasvaa lainojen arvojen romahtaessa.

1.2.2016 Riskijoukkolainat

(joukkovelkakirjat) muodostavat ehkä suurimman uhan talous- ja pankkijärjestelmän

vakaudelle. Näistä veloista käytetään myös hyvin osuvaa nimitystä

roskajoukkolainat. Niiden omistamisella on korkeampi riski kuin tavallisella

joukkolainoilla ja näin myös korkeammat tuotot.

Jos osakemarkkinat romahtavat , sitä ennakoi yleensä

ensin riskijoukkolainojen arvojen romahdus. Näin kävi esim. vuoden 2008

romahduksen yhteydessä. Viime aikoina on riskijoukkolainojen arvot romahtaneet

voimakkaasti.

Yleensä riskijoukkolainojen ja osakkeiden hinnat

seuraavat toisiaan hyvinkin tarkasti. Viime kuukausien erilainen kehitys ei

jatkune pitkään vaan alkavat pian kulkea samalla tavoin. Kuin osakkeet lähtevät

vihdoin seuraamaan riskijoukkolainojen liikettä voi liike olla hyvin raju.

Viereisessä kuva nähdään kuinka jyrkässä kasvussa riskijoukkolainojen tuotot ovat olleet. Eli siis samassa tahdissa riskijoukkolainojen arvot menevät alaspäin. Tällaiselta siis riskijoukkolainojen romahdus näyttää.

Kun Nikkei-indeksi leikkaa vihreän viivan, saattaa indeksi pudota kuin kivi.

Toisin sanoen Bank of Japan, BOJ, on 25 vuotta harjoittanut määrällistä elvytystä ja nollakorkopolitiikkaa (ZIRP). Se on julkaissut historian suurimman QE-ohjelman (20% bruttokansatuotteesta, BKT) ja BOJ on kasvattanut tasettaan n. 65%:iin Japanin BKT:sta.

Viime perjantaina Japani siirtyi negatiivisiin korkoihin (NIRP). Markkinat vahvistuivat aluksi voimakkaasti, mutta jo 30 minuutin jälkeen palasivat lähtökohtaansa.

Kaikki tämä kertoo, että Japanin harjoittama elvytyspolitiikka on menettänyt tehonsa ja on NIRP:n jälkeen markkinat ovat jo siirtynyt laskutrendiin. Ollaan siis tilanteessa, missä mitkään BOJ:n harjoittamat lisätoimet eivät saa aikaan positiivisia tuloksia.

Lisäksi näyttää siltä, että tahattomat negatiiiviset vaikutukset ovat iskeneet Japanin talouteen.

Japani on peruuttanut valtion velkakirjojen huutokaupan vähäisen kiinnostuksen vuoksi. BOJ:n pääjohtaja Haruhiko Kuroda on ehdotti jo kolme päivää NIPR:n jälkeen, että BOJ on valmis laskemaan korkoja vielä negatiivisemmaksi ja suunnittelee määrällisä elvytyksiä ilman ylärajaa.

BOJ on täysin menettänyt kontrollin markkinoihin ja on vaipunut täysin epätoivoon.

8.2.2016 Huhut pankkien mittavista ongelmista kaikkialla maailmassa on ehdottomasti totta. Monet ongelmista liittyvät energian hinnan halpenemiseen ja energiayhtiöiden ongelmaluottoihin.

Euroalueen jättipankkien osakkeet ovat alkuvuoden olleet

melkoisessa luisussa: Deutsche Bank (DB) - 29,8 %, Credit Suisse (CS) -31,4 %, HSBC

Holdings (HSBC) - 14,8 %, Barclays PLC (BCS) -21,1 %, UBS Group -20,6 %, Royal

Bank of Scotland Group PLC (RBS) -20,1 %, Banco Santander (SAN) - 16,6 %.

Suurpankkien ongelmat ovat jatkuneet jo useita kuukausia.

Deutche Bankin ja Banco Stantanderin osakkeiden arvot ovat tippuneet jo alle

viimeisen tärkeän tukitasonsa ja seuraava tukitaso löytyy vasta arvossa nolla.

Tämäkö on Euroopan pankkien lähiajan kohtalo?

Euroopan pankkien huonoon kehitykseen on useita syitä.

Negatiiviset korot syövät tuottoja. Pankit ovat maan talouden nähden suuria,

joten niiden pelastaminen olisi suuri ongelma. Lisäksi pankeilla on valtavat

määrät huonoja lainoja ja varsinkin jättiläismäiset vedonlyönnit johdannaismarkkinoilla

nostattavat suurta huolta sijoittajien keskuudessa. Myös monenlaiset sakot

liittyen markkinoiden manipulointiin lisäävät pankkien epävakautta.

Euroopan pankkien tilanne muodostaa todellisen 'mustan

joutsenen'. Pankkien toiminnan heikkeneminen ravistaa nopeasti luottamusta koko

läntiseen talousjärjestelmään.

Espanjan Santanderpankin osakkeen arvo on menossa kohti nollaa.

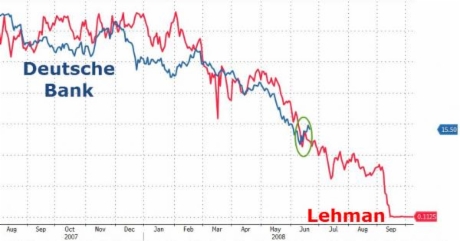

Saksan Deutche Bankin osakkeen arvo on leikannut viimeisen tukitasonsa.

12.2.2016

Pankkikriisin hakiessa

uhkaavasti lopullista muotoansa, ovat myös osakkeet olleet huikeassa laskussa kaikkialla

maailmassa. Lehdistössä on näkynyt huolestuneita kommentteja Deutche Bankin

mahdollisesta kassakriisistä. Pankin pääjohtaja on tehnyt parhaansa rauhoitellessaan

markkinoita, mutta siitä huolimatta on pankin osakkeen arvo saavuttanut

historiallisen miniminsä.

USA:n pankkien osakkeet ovat myös romahtaneet. Suurimpien pankkien lasku; Bank of America (BAC) - 36%,

JP Morcan Chase (JPM) -25 % ja Citigroup -37 %.

Tilanne vaikuttaa hyvin huolestuttavalta, mutta pahin lienee

vielä edessä.

Tällä hetkellä kuitenkin pahin ongelma on Euroopassa. Se

ei ole Kreikka, Espanja tai Portugali. Näiden ongelmat voidaan siirtää joitain

vuosia eteenpäin muutaman sadan miljardin lainoilla niin kuin ennenkin tehty.

Tällä hetkellä koko kriisin keskipiste on Euroopan

pankkijärjestelmä ja erityisesti Deutche Bank. Kirjoitin Deutche Bankkia

kohtaavasta kriisistä jo viime vuoden syyskuussa. Siitä lähtien on tilanne

asteettain pahentunut ja voi kohta saada ratkaisevan iskun.

Deutche Bankin sijoitusten suuruus on 2 biljoonaa euroa

ja se 11. suurin pankki maailmassa. Sen

osakkeiden arvon ovat laskeneet 80 % viimeisen viiden vuoden aikana.

Vaikka Saksan talousministeri Wolfgang Schauble

rauhoittelee markkinoita, niin jokainen, joka ymmärtää kuinka järjettömän

paljon vivutettuja nykyiset jättipankit ovat, tietää pelattavat kasinopeliä ylettömällä riskillä.

Juuri tällä hetkellä tässä riskipelissä on pankeilla kiinni

tuhansia miljardeja euroja. Deutche Bankin johdannaismarkkinakupla on yli 50 000

miljardia euroa. Nämä on todellinen taloudellinen joukkotuhoase.

Suuren ongelma muodostavat myös riskijoukkovelkakirjat,

joista miljardöörisijoittaja Carl Icahn varoittaa talouden olevan

dynamiittitynnyri.

Deutche Bank toimii kuilun partaalla, sillä vain 3,5 %:n

lasku sen sijoitusten arvossa, tekee pankista maksukyvyttömän.

Deutche Bank on tällä hetkellä 'musta joutsen'

kandidaatti numero yksi.

17.2.2015 Historia on opettanut sen, että kun

keskuspankkiirit, talous- tai valtiovarainministerit tulevat esille ja kertovat

kuinka talous voi hyvin ja on vakaa, ovat asiat todellisuudessa juuri päinvastoin.

He eivät tule koskaan myöntämään talouden perusteiden olevan

luhistumispisteessä. Myöntäminen johtaisi pankkiosakkeiden arvon sortumiseen ja

pahimmassa tapauksessa talletuspakoon.

On hyvin muistissa se, kun USA:n keskuspankin, FED:N, puheenjohtaja Ben

Bernanke ja entinen valtiovarainmisteri Hank Paulson alati toistivat kuinka

asuntomarkkinat ja - velat ovat hyvin kontrollissa. Näitä puheita he jatkoivat

vielä silloinkin kun asuntomarkkinat alkoivat jo luhistua vuonna 2008.

Eilen huomiota herätti ja samalla runsaasti toivoa öljy-

ja energiayhtiössä Saudia-Arabian ja Venäjän tekemä sopimus öljyn tuotannon

rajoittamisesta. Innostus oli kuitenkin ennen aikaista, sillä sopimus koski

vain sitä, että maat sopivat, etteivät enää lisää öljyn tuotantoaan. Mutta

Venäjä ja Saudia-Arabialla tuottavat jo nyt öljyä ennätysmääriä, joten

sopimuksen merkitys öljyn hinnalle on olematon.

18.2.2015

Keynesiläinen

talousoppi, jossa valtion tulee lisätä kokonaiskysyntää sen ollessa vähäistä.

Keskuspankit ovat yrittäneet noudattaa Keynesiläisyyttä laihoin tuloksin

painamalla uskomattomat määrät rahaa ja pitämällä korot nollan tuntumassa jo 84

kuukautta.

Keyneläisen mielipuolisuuden perikuva on Japani ja on

myös esikuva siitä, mihin koko länsimainen talous on ajautumassa. Riippumatta

siitä kuinka monta sataa miljardia Japani on käyttänyt talouden elvyttämiseen,

on potilas ollut aivokuollut eikä ole osoittanut minkäänlaisia elpymisen

merkkejä.

Kun dominot ovat viime viikkoina lähteneet vauhdilla

kaatumaan, on käynyt ilmeiseksi, ettei FED tule enää nostamaan korkoja ja

nolla- tai miinuskoroilla yritetään selvitä vielä vuosia.

Euroopan keskuspankki, EKP, on sitoutunut pitämään

rahahanat auki ja painamaan euroja mahdollisimman paljon.

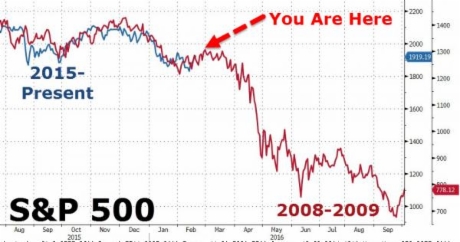

Osakemarkkinoilla on viime päivinä tapahtunut pieni

korjausliike, mutta kokonaisuutena ottaen ollaan edelleen jyrkässä laskussa,

joka voi päättyä melkoiseen romahdukseen.

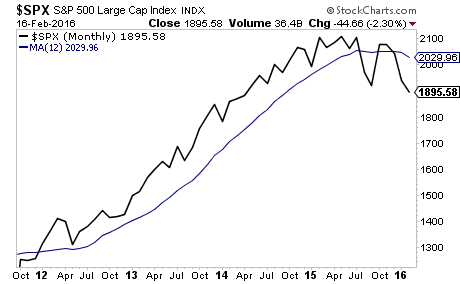

Yksi hyvin toimiva trendin mittari on ollut 12-kuukauden

liikkuvan keskiarvon käyrä. Kun ollaan oltu sen yläpuolella, ollaan oltu

selkeästi nousutrendissä ja sen alapuolella laskutrendissä. Alla olevassa

kuvassa nähdään, että myös FED on reagoinut, kun S&P indeksin käyrä on

tippunut alle 12 kuukauden liikkuva keskiarvon. Tällä kyseenalaisella

kurssimanipulaatiolla FED on pyrkinyt osoittamaan taloudella menevän hyvin.

Tilanne muuttui täysin elokuussa 2015, jolloin Kiinan

Yuanin devalvointi aiheutti osakkeiden arvon jyrkän laskun. Tällöin myös

S&P indeksi rikkoin 200 liikkuvan keskiarvon käyrän. Loka-joulukuussa

S&P indeksi yritti päästä epätoivoisesti yli 200 liikkuvan keskiarvon,

mutta yritys oli tuomittu epäonnistumaan.

Olemme siirtyneet hyvin todennäköisesti laskutrendiin.

Kun suurin osa sijoittajista ymmärtää tämän, tulee helposti todellinen

myyntipaniikki.

FED on pönkittänyt kurssinousua jo vuosikaudet

Myös USA:n pörssi-indeksit ovat laskutrendissä

Deutche Bankin käyrä verrattuna sijoutusyhtiö Lehman Brothersin käyrään vuodelta 2008.

S&P käyrä näyttää alkavan kulkea samanlaista rataa kuin vuosina 2008-2009

21.2.2016 Korkean riskin joukkolainojen markkinat ovat yhä selkeämmin voimakkaassa laskutrendissä, joka tullee jatkumaan ainakin vuoteen 2018 asti. Huono markkinatilanne, nollassa olevat korot ja heikko talous vaikeuttavat joukkolainojen hinnoittelua.

Monet yritykset ovat ylivelkaisia (liian vivutettuja) ja ovat kykenemättömiä vähentämään velkaansa. Liiallinen velka useinkaan ei ole heti näkyvissä matalien korkojen ansiosta, joita keskuspankkien nollakorkopolitiikka mahdollistaa. Korkean riskin joukkolainojen romahtaminen seuraavalle tasolle tapahtui vuoden 2014 puolessa välissä. Tämä on nostanut niiden tuottoja, jotka kirjataan nyt kaksinumeroisina (Korkean riskin lainojen tuotot nousevat aina kun niiden arvo laskee). Tämä merkitsee, että niiden pääomakustannukset ovat suhteettoman korkeat. Kun yhtiöiden joukkolainat ja velat tulevat elinkaarensa päähän (vuosina 2017-2020), ne eivät pysty uudelleen rahoittamaan velkojansa ja joutuvat hakeutumaan konkurssiin tai velkojen uudelleen järjestelyyn yhdessä joukkolainojen haltijoiden kanssa.

Monien yhtiöiden joukko- ja pankkilainat erääntyvät vasta vuonna 2020 tai sen jälkeen, joten on mahdollista, että niiden ajautuminen maksukyvyttömyyteen viivästyy. Mutta jos talouden heikkous jatkuu, ajautuvat varsinkin energia-, raaka-aine-, kaivos-, vähittäiskauppa- ja metalliyritykset ongelmiin ja maksuvaikeuksiin. Ne eivät pysty saamaan enää lisärahoitusta ja pääomamarkkinat ovat käytännössä niille suljettuna.

24.2.2016

Jotain hyvin suurta on tapahtumassa markkinoilla. Tästä puhuvat ja vihjailevat

sekä suuret sijoittajat että pankkiirit. Onko kyseessä merkittävät markkinoiden

romahdus vai suuri keskuspankkien politiikan muutos? Kenties kummatkin? Joka

tapauksessa odotus on selvästi havaittavissa kaikkialla.

Markkinat ovat olleet levottomammat kuin koskaan pörssien

historiassa. Esim. USA:n S&P pörssi-indeksissä oli 1900-luvun aikana kaiken

kaikkiaan 53 päivää, jolloin indeksi liikkui yli prosentin. Tämän vuoden 34

ensimmäisen pörssipäivän aikana tällaisia päiviä on ollut 22 (65 % prosenttia

pörssipäivistä).

Pörssien liike perustuu suurelta osin tietokonealgoritmeihin,

jotka laskevat korrelaatiota erilaisten sijoituskohteiden välillä. On arvioitu,

että 80% markkinoiden liikkeistä tapahtuu tietokoneohjelmien tekeminä. Alla

nähdään S&P indeksin ja USD/JPY

valuuttaparin korrelaatio.

Kun öljy alkoi romahduksensa vuonna 2014, keskittyivät

ohjelmoitsijat ohjelmoijat tähän sijoitukseen, kuten alla olevasta S&P ja

öljy korrelaatiosta voidaan nähdä. Öljystä

on tullut varsinkin tänä vuonna kaikkein alaspainetuin sijoitus futuurimarkkinoilla

ja erilaisten manipulointien vaikutus sen hintaan on hyvin herkkä.

USDJPY valuuttaparin liike myötäilee USA:n pörssi-indeksejä.

Öljyn hinta seuraa S&P-pörssi-indeksiä.

27.2.2016 Tämän hetkinen jo aluillaan oleva finanssikriisi alkoi vuonna 2007. Siitä lähtien maailman talouden ongelmat ovat kasvaneet.

USA:ssa tie on mennyt selkeästi yhä syvemmälle sosialismiin, jossa Obaman hallinto pyrkii kontrolloimaan kaikkea. USA:n hallinto on tehnyt useita talouteen liittyviä kansainvälisiä sopimuksia, joissa ei ole kysytty kansalaisilta mitään. Kuitenkin syvimmät vaikutukset kohdistuvat tavallisiin amerikkalaisiin.

Yhdysvaltojen talouden ongelmat ovat ajautuneet kriittiseen vaiheeseen. Hallinnon budjetin alijäämät ovat karanneet käsistä. USA:n hallinnon ja FED:n jatkaessa sitkeästi talouden toipumispuheitaan, on talouden realiteetit kovat. 100 miljoonaa amerikkalaista työelämän ulkopuolella ja 50 miljoonaa elää ruokakorttien varassa. Jo yksistään nämä kaksi tietoa kertoo karun totuuden.

Eilen tuli USA.n hallinnon auditointiraportti. Raportin pitäisi sisältää tarkat hallinnon taloustiedot. Ja jälleen kerran USA:n hallinnon talous on heikentynyt edellisvuodesta. Vuonna 2015 hallinnon varat olivat 3,2 biljoonaa dollaria. Tämä sisältää kaikki sijoitukset pankkitallennuksista sotakalustoon ja maanteihin.

Mielenkiintoinen ja samalla hyvin huolestuttavaa, että suurin yksittäinen vara oli 1,2 biljoonan suuruinen nuorten amerikkalaisten opintovelka valtiolle. Siis 37 % USA:n hallinnon varoista on opiskelijoiden velkoja valtiolle. Näitä velkoja opintovelkoja pidetään yhtenä vaarallisimmista talouskuplista historian aikana. 1,2 biljoonaa on samankokoinen kuin vuoden 2008 kriisin aiheuttanut subprime asuntolainat.

On hämmästyttävää, että niin suuret valtion varat perustuvat olettamukseen, että vastavalmistuvat opiskelijat sen maksavat. Vastavalmistuneet eivät saa koulutustaan vastaavaa työtä ja ovat usein heikkopalkkaisissa palveluammateissa kuten tarjoilijoina.

Raportissa mainitaan myös USA:n hallinnon täyttämättä jääneet velvollisuudet, joiden suuruus rahana on 21,5 biljoonaa. Tämä merkitsee yhteensä sitä, että USA:n hallinnon nettovarallisuus – 18 200 miljardia dollaria. Vuonna 2014 luku oli 17 700 miljardia ja vuonna 2013 16,9 miljardia. Suunta tulee näillä näkymin jatkumaan samankaltaisena.

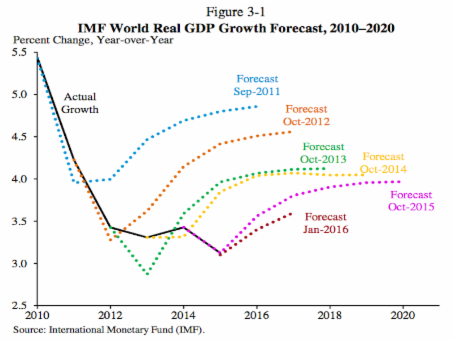

Maailman valuuttarahaston ennuste maailman BKT:n kasvusta

28.2.2016 Yhdysvaltojen keskupankki FED on tunnetusti äärimmäisen kehno tulevaisuuden ennustaja. Sen onnnistumisprosentti on hyvin lähellä nollaa.

Mutta vieläkin hämmästyttävämpää on se, että FED:llä on ennustamistaidon kehnoudessa voittajansa nimittäin maailman valuuttarahaston, IMF:n.

IMF on vuosi vuoden jälkeen joutunut alentamaan kasvuennusteitaan, jotka ovat siitä huolimatta osuneet 100 %:sti harhaan. Viereisessä kuvassa on mustalla viivalla piirretty toteutunut maailman bruttokansatuotteen kehitys ja eri värisillä katkoviivoilla on pirretty IMF:n ennnusteet.

Kun keskuspankkien talouspolitiikka perustuu vääriin olettamuksiin taloudesta, on suuri todennäköisyys siihen, että saavutettu tulos negatiivinen.

Näyttää siltä, ettei talouden kansainvälisellä sisäpiirillä sittenkään ole mitään hyödyllistä sisäpiiritietoa. Jos näin olisi, niin tuloskin olisi jotain aivan muuta. Titanikin komentosillalla taitaa olla merikartta hukassa.