1.2.2018 Samalla kun dollari- ja velkakirjamarkkinoilla on huolestuttavan oloisia liikkeitä, kertoo USA:n keskuspankin entinen pääjohtaja Alan Greenspan tuoreessa haastattelussa olevansa huolestunut euron tilanteesta. Tämä siitäkin huolimatta, että euron arvo on ollut dollariin nähden jyrkässä nousussa viime aikoina.

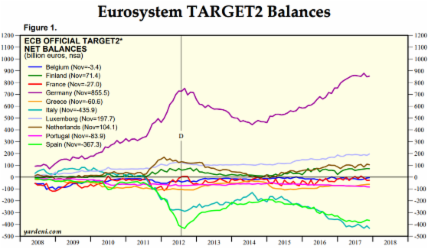

Italian Target2 velvoitteet saivat uuden huippuarvon elokuussa, marraskuussa ja edelleen joulukuussa. Nämä olivat lehtien talousuutisten otsikoissa, mutta vain harvat ihmiset ylipäätänsä ymmärtävät, mitä tämä Target2 tarkoittaa. Nimenomaan Target2 on Greenspanin mukaan syy, miksi hän odottaa euron epäonnistuvan näyttävällä tavalla.

Target2 on järjestelmä, jolla Euroopan pankit, Euroopan keskuspankki (EKP) ja Euroopan liikepankit vuorovaikuttavan keskenään. Sen avulla pankit tekevät suuria siirtoja eri pankkien välillä. Pääpelaajat järjestelmässä ovat Saksan Bundesbank, Ranskan Banque de France ja Italian Banka d'Italia. Lisäksi 19 Euroopan keskuspankkia ovat mukana järjestelmässä ja neljä Euroopan ulkopuolista pankkia. Iso-Britannian Bank of England ei ole mukana.

Mikä vika tässä maksujärjestelmässä on? Greenspanin huomion mukaan ongelma on se, että pääoma liikkuu tasaisesti vain yhteen suuntaan. Pois Saksasta Etelä-Eurooppaan, kuten oheisesta kuvasta näkyy. Saksa rahoittaa erityisesti Espanjaa ja Italiaa. Saksalaiset pitävät tätä hyvin suurena riskinä, jos Etelä-Eurooppa ajautuu maksukyvyttömään tilaan.

Target2-järjestelmän toiminta pitää euroa hengissä. Jos toiminta alkaa pätkiä, seuraukset Saksalle ovat valtavat. Tilanne pahenee entisestään, jos lisäksi huomioidaan Saksan vientiorientoisen talouden viennin määrä Etelä-Eurooppaan.

Greenspan kertoo, että dollarilla ei ole Euroopan tapaista euron romahtamisen vaaraa, koska USA:ssa valtiovarainmisteriö voi aina tarpeen tullen tulla apuun. Vastaavanlaista mahdollisuutta ei Euroopalla ole.

3.2.2018 Viime aikoina on nähty useilla markkinoilla melkoisia liikkeitä. Dow Jones indeksi tipahti perjantaina 666 pistettä, mikä on kuudenneksi suurin päivätiputus historiassa. Tämä siitä huolimatta, että perjantaina tulleet USA:n työllisyysluvut olivat positiiviiset. Pelkoa sijoittajissa herätti nousevat korot ja kohoava inflaatio. Samaan aikaan velkakirjamarkkinoiden syöksykierre jatkuu.

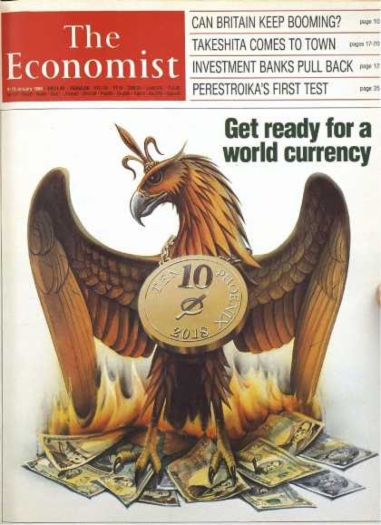

Tulee vuodesta 2018 kohtalonvuosi maailman taloudelle? Tämä saattaa olla vaikea uskoa, kun samaan aikaan on talouden elpymisen merkkejä näkyvissä kaikkialla länsimaissa ja kehittyvien talouksien alueella. Perusongelma on kuitenkin suunnattomat mittasuhteet saaneet velkamarkkinat. Talouden pitäisi nousta vähintään 10 %:n vuositahtia, jotta velkaongelmaan tulisi merkittävää helpotusta. Viereissä kuvassa on Economist-lehden etusivu vuodelta 1988. Siinä kuvataan FIAT-rahan palamista ja tuhkasta nousevaa Feniks lintua, jonka kaulassa in uusi raha ja vuosilukuna rahassa on 2018. Mahtaako ennustus toteutua? Merkitseekö vuosi 2018 uuden reservivaluutan ja uuden talousjärjestelmän tuloa? Joka tapauksessa merkkejä tällaiseen on nähtävissä.

4.2.2018 Vaikka keskuspankit ovat politiikallaan onnistuneet rikkomaan normaalien taloussyklien kulkua, ei ole mitään syytä olettaa, että markkinoiden ajoittain esiintyneet romahdukset olisivat historiaa eikä tule enää tapahtumaan. Voidaanko löytää yhtäläisyyksiä tunnetun romahdusvuoden 1929 ja vuoden 2018 välillä?

Osakesijoituksia varten otettu velka on nyt huipputasolla. Tämän velan määrä ja pörssi-indeksit noudattavat samanlaista käyrää, kuten viereisestä kuvasta voidaan huomata. Velka on nyt kaksi kertaa suurempi kuin kriisivuonna 2008 ja kolme kertaa suurempi kuin romahdusvuonna 2000.

Keinotekoisesti nostetetut ja tuetut osakkeiden hinnoissa alkaa nyt olemaan yhä suurempi laskupaine. Plastiikkakirurgia tulee pitkässä juoksussa vain pahentamaan lopputulosta.

Yksi asia, joka on edesauttanut osakkeiden hinnan nousua, on yhtiöiden mahdollisuus ostaa omia osakkeitaan. Tämä on ollut USA:ssa vuoden 1982 jälkeen mahdollista. Sen avulla ovat yhtiöt voineet tukea omia osakkeitaan viimeiset 8-9 vuotta lähes korottomilla lainoilla. Näin yhtiöt ovat saaneet ansiotonta arvon nousua. Niiden ei tarvinnut panostaa tuotekehitykseen ja yhtiön todelliseen tuotannon kasvuun näyttääkseen ulospäin kasvuyhtiöltä.

Dow Jones-indeksi tänään. Kukin 'kynttilä' vastaa yhtä päivää.

6.2.2018 Eilen seuratuin pörssi-indeksi Dow Jones koki historian suurimman pistemääräisen pudotuksensa 1600 pistettä. Pörssipaniikki iski myös muiden maiden pörsseihin. Pitkän ja jyrkän nousuputken jälkeen ei lasku prosenttimääräisesti ole kuitenkaan vielä suurimpia, mutta odotettavissa on että laskutrendi tulee vielä jatkumaan. Tosin USA:n keskupankki FED ja USA:n hallinto eivät varmaan halua tässä vaiheessä myyntipaniikkia ja tekevät parhaansa pökittääkseen edelleen osakkeiden hintoja. On mahdollista, että näiden tahojen toiminta aiheuttaakin jyrkän vastareaktion ja suurempi lasku tapahtuu myöhemmin tänä vuonna.

Laskua tukee viime perjantaina virastaan postuneen FED:n pääjohtajan Yellenin lausahdus, että osakkeet ovat liian kalliita, ja myös poliittinen epävarmuus, demokraattien taistelessa vallasta Trumpia vastaan.

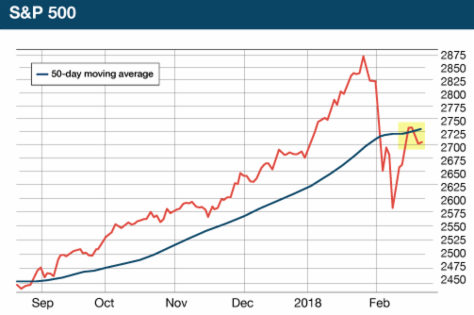

FED:n uuden pääjohtajan Jerome H. Powell:n ensimmäisestä päivästä oli muodostua painajaismainen jyrkän kurssilaskun saadessa vauhtia. Alimpaan pisteeseen USA:n DJ-indeksi meni piikkimäisesti lähes silmänräpäyksessä. Tämä kuvastaa millainen voima on automaattisille tietokoneohjelmilla, jotka vastaavat suurimmilta osalta nykypörssien liikkeistä. Teknisesti on oleellista, että DJ-indeksi meni 50:n liikkuvan keskiarvon alle. Tätä monet sekä tietokoneohjelmat että sijoittajat pitävät merkkinä myynnille. Jos indeksi menee 200 liikkuvan keskiarvon alle, se voi olla merkki pidemmästä laskutrendistä.

10.2.2018 Voimakas markkinoiden heilunta jatkuu. Viereisessä kuvassa nähdään tunnetun S&P indeksin kurssiliikkeitä viime päivien aikoina. Voidaan selvästi havaita kuinka tietokonealgoritmit reagoivat 50:n, 100:n ja 200:n liikkuvien keskiarvojen kohdalla. Kaiken lisäksi liikkeet ovat vastaavanlaiset kaikialla maailman pörsseissä samaan aikaan, mikä osoittaa, että markkinoita ohjaavan tietokoneohjelmat ovat samanlaisia. USA:ssa markkinoiden korjausliikkeeseen osallistuu tunnetusti myös USA:n hallinnon PPT (Plunge Protection Team).

Mitä tapahtuu seuraavaksi? Kysymys on siitä, minne pörsseistä vapautuva pääoma nyt liikkuu. Voidaan havaita, että se ei ole kulkeutunut ainakaan velkakirja- ja raaka-ainemarkkinoille. Tämä saattaa viitata siihen, että raha palaa uudestaan osakemarkkinoille ja aiheuttaa lähiaikoina voimakkaan nousureaktion.

Lukuisat indikaattorit osoittavat, että osakemarkkinat ovat kuplatilasssa ja odottaa voimakkaampaa korjausliikettä jossain vaiheessa lähikuukausina. Näyttää siltä, että ihminen ei perimmältään opi historiasta sitä, että talouskuplat puhkeavat aina. Sen takia he sijoittavat osakkeiseen silloin kun kupla on puhkeamaisillaan. Jokainen sukupolvi uskoo olevansa se sukupolvi, joka on vihdoin rikkonut pörssien väistämättä kohtaavan laskuvaiheen, joka syklisesti väistämättä tulee säännöllisen ajoin vastaan. Globaalilla tasolla riskit eivät ole koskaan olleet nykyistä suuremmat.

13.2.2018 Sijoittajat ovat huolissaan, osakkeiden ja velkakirjojen arvot laskevat. Milloin tämä päättyy ja kasvu jatkuu?

On olemassa yksi hyvin yksinkertainen tosiasia, joka selittää yllättävän ja nopeasti laskevan kurssiliikkeen.Bloombergin mukaan laskuliikkeen nopeus oli suurin lähes 70 vuoteen. Voimakkaiden vastustasojen tarjotessa jonkinlaisen vastaliikkeen laskeville kursseille, olivat osakkeet globaalisti laskeneet n. 10 %. Tämä merkitsee 5 000 miljardin dollarin katoamista olemattomiiin.

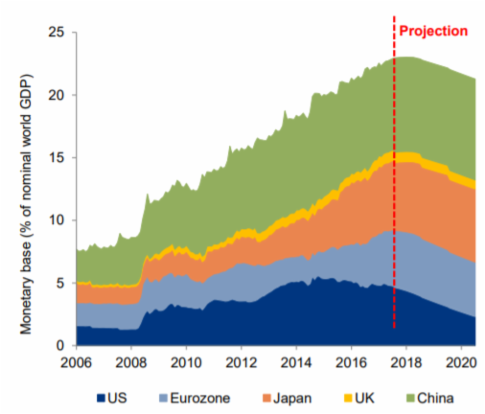

Viereinen kuva tarjoaa laskulle yleisemmän selityksen. Keskuspankit eri puolilla maailmaa ovat siirtymässä rahanpainnasta ja löysästä rahapolitiikasta kiristämispolitiikkaan ja taseittensa laskemiseen. USA:ssa tässä ollaan jo pisimmällä ja muut ovat tulossa perässä.

Jos kerran harjoitettu määrällinen elvytys (QE) nosti sekä osakkeiden ja velkakirjojen arvoja, niin päinvastainen toiminta eli rahapolitiikan kiristäminen laskee niitä. Jos tämän teorian oletetaan pitävän paikkansa, on osakkeilla ja velkakirjoilla edessään vuosien laskuputki. Keskuspankit pyrkivät tekemään voitavansa, jotta taloudellinen tasapaino säilyisi. Kentien he hidastavat tai viivyttävät talouden tiukentamista, jotta syöksykierre saadaan pysähtymään ja jopa saada aikaan hetkellinen nousu.

16.2.2018 Keskuspankit ovat ajaneet itsensä umpikujaan ja jäljellä on vain huonoja ratkaisuja. Näistä keskuspankkien täytyy valita se, mikä on vähiten huono. Seuraavassa pari asiaa, jotka kertovat jotain ongelman luonteesta.

Tavallisesti kun taloussykli alkaa olla loppuvaiheessaan, yhtiöillä on vaikea löytää riittävästi työntekijöitä, jotta voitaisiin vastata lisääntyneeseen kysyntään. Niinpä yhtiöt nostavat palkkoja houkutellakseen työntekijöitä. Nouseva keskipalkka on yksi niistä keskeisistä asioista, joiden perusteella keskuspankit päättävät koron nostoista. Viereisestä kuvasta nähdään, että viime vuoden lopulla sinänsä toivottu palkkojen nousu tapahtui USA:ssa. Ja tämä on siis tapahtunut ennen verojen leikkausia, joka merkitsee työtekijöiden saavan bonuksia. Joten lienee odotettavissa, että 'palkkainflaatio' kiihtyy vuoden 2018 puolella.

Vaikka markkinat ovat jonkin verrain palautuneet ennätyksellisen voimakkaasta laskupiikistä viime päivinä, on edelleen uhka, että kurssilasku saa myöhemmin jatkoa. Kun tällainen voimakas lasku tapahtuu, keskuspankit alkavat normaalisti laskemaan ohjauskorkoaan ja alkamaan ostaa sijoituksia. Tämä on keskuspankeille välttämätöntä, koska ne eivät voi sallia yli 20 prosentin laskuja, jotka uhkaavat koko järjestelmän vakautta. Näin varsinkin nyt kun keskuspankit ovat synnyttäneet historian suurimman velkakuplan. Siis jos kurssit vielä laskevat, on keskuspankkien laskettava korkoja ja aloitettava sijoitusten osto.

Keskuspankkien on siis nostettava korkoja, jotta inflaatio saataisiin hallintaan, mutta toisaalta, jos he eivät laske korkoja, markkinat uhkaavat romahtaa.

USA:n keskuspankin koron nostot ovat olleen vaatimattomia ja kaukana pitkäaikaisesta keskivarvosta. Laskuvara on markkinoiden pelastamiseksi on vähäinen. Muiden keskuspankkien korot ovat negatiiviset ja niiden täytyisi mennä vielä syvemmälle negatiiviselle alueille, jos kurssien romahdus jatkuu.

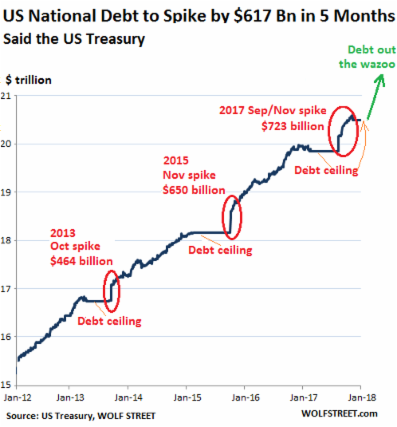

18.2.2018 USA:n valtion velanottosirkus on viime aikoina saanut vauhtia. Velkakattoa on nostettu aina muutamia viikkoja kerrallaan. Ennen viimeisiä vaaleja velkakaton nostamista vastusti republikaanit. Vaalien jälkeen demokraattien hävitessä, astuivat velkakaton nostamisen kritoisijoksi demokraatit.

Valtion virallinen velka on hieman yli 20 000 miljardia dollaria. Viereisestä kuvasta nähdään velkojen korkojen käyvän nopeasti hallitsemattomaksi. Kuvassa nähdään korkojen osuuden kasvavan suhteessa hoitamattomiin velvoitteisiin, jotka tosin lienevät kuvassa hieman alimitoitettuja. Esim. Bostonin Yliopiston ekonomisti Laurence Kotiloff arvio hoitamattomien velvotteiden määrän olevan 222 000 miljardia dollaria. Velka alkaa olla melkoinen suhteessä talouden kokoon, joka on 18 000 miljardin dollarin luokkaa. Olisi mukava löytää se ekonomisti, joka voisi osoittaa, että velka olisi hoidettavissa ilman, että täytyy ajautua maksukyvyttömään tilaan.

Onko USA:n hallinnon tila sama kuin kuuluisassa Bernie Madoff'in Ponzi-tapauksessa?; kukaan ei huomannut maksukyvöttömyyttä ennen kuin Ponzi romahti. Se, että velallinen kieltäytyy maksamasta velkojalle ja ajautuen samalla yhä syvemmälle veloissaan, on juuri Ponzi-rakennelta. Ironista lienee se, että Madoff'n joutuessa telkien taakse, hän lausahti "koko USA:n hallinto on Ponzi-järjestelmä'.

USA:n hallinnon yksi mahdollisuus olisi jättää nostamatta velkakattoa ja saada budjetti tasapainoon, vaikka lähiajan seuraamukset saattaisivat olla epämielllyttävät. Melkoisen erikoista on, että luokitusyhtiö Moody antaa edelleen USA:n hallinnon velalle korkeimman AAA luokituksen. Tällainen luokitus sisältää sen, että dollari ajetaan hyperinflaatioon, joka on jää ainoaksi matemaattinen mahdollisuus, jos velkakaton nostamista jatketaan.

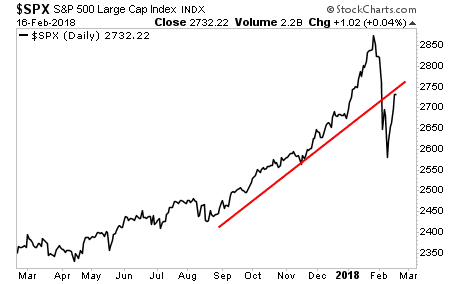

21.2.2018 Saako voimakas pörssien syöksy jatkoa? Ainakin teknisessä mielessä tähän on viitteitä. Voimakasta pudotusta on seurannut korjausliike ylöspäin ja nyt ollaan testattu viimeistä selvää tukilinjaa. Tällainen voi olla joko 50 liikkuva keskiarvo tai trendilinja kuten alhaalla olevissa kuvissa nähdään. Tämä on tyypillinen rakenne silloin, kun liike jatkuu romahduksen suuntaan. Tietenkin voi olla mahdollista, että palataan tukilinjan yläpuolelle ja tehdään uudet huippuarvot ja vasta sen jälkeen lähdetään ryskyen alaspäin. Pörssien yliarvostus ja korkojen nousu tukevat romahduksen jatkumista.

USA:n keskuspankki FED on tällä viikolla vihjannut, että korkoja voitaisiin nostaa peräti neljä kertaa tänä vuonna. FED:n mukaan paraneva työllisyys, verojen leikkaus, nousevat palkat ja inflaatio merkitsee bruttokansantuotteen kasvua. Kerääntyvää pääomaa pitää nyt FED:n mukaan ohjata oikeisiin kohteisiin koron nostojen avustuksella.

Suuren ongelman kuitenkin muodostaa länsimaiden kohtuuton velkaisuus. Koron nosto johtaa jo nyt kestämättömäksi käyneelle valtion ja kansalaisten velkojen hoidolle kohtalokkaaksi. Tämä johtaa kaaokseen velkakirja-, osake-, valuutta- ja raaka-aine markkinoilla.

28.2.2018 Suuret yhtiöt, kuten Apple, julkaisevat vuosittaisen talousraporttinsa. Applen kaltaisten yhtiöiden talousraportit ovat mieluista luettavaa, kasvu on vahvaa ja tulokset hyviä. Myös USA:n hallinto julkaisi tässä kuussa oman vuosittaisen talousraporttinsa. Raportti muistuttaa painajaismaista kauhukertomusta. Heti raportin alussa mainitaan hallinnon nettotappion vuodelta 2017 olevan 1200 miljardia dollaria. Luku on suurempi kuin esim. Australian koko talous ja merkitsee, että velka kasvoi 2,2 miljoonaa dollaria joka minuutti.

Vuonna 2017 ei ollut suuria sotia, ei taantumaa eikä mittavaa talouskriisiä. Siitä huolimatta USA:n hallinto velkaantui lähes käsittämättömän määrän.

Muuten raportti maalailee vuoden 2017 olleen hyvän talousvuoden; työttömyys oli enätyksellisen alhainen, kuluttajien ja liike-elämän luottamus talouteen korkea ja inflaatio alhainen ja vakaa. Jopa hallinnon tulot olivat ennätykselliset 3300 miljardia dollaria. Kaikista hyvistä uutisista huolimatta hallinto velkaantui lisää 1200 miljardia dollaria. Jos hallinto velkaantuu 1200 miljardia dollaria hyvänä vuotena, kuinka paljon se sitten velkaantuu huonona vuotena? Mitä sitten, jos tulee sota tai taantuma tai pankkikriisi?

Raportissa on myös muita 'huippu' kohtia. Hallinto tutkailee omaa varallisuuttaan ja velvoitteitaan ja laskee näistä oman nettovarallisuutensa. Jospa vaikka tässä päästäsiin posiitiviseen lukuun, mutta ei. Nettovarallisuus on toivottamasti negatiivinen eli - 20 400 miljardia dollaria. Viime vuonna nettovarallisuus oli -19 300 miljardia dollaria, joten nettovarallisuus on laskenut 6% viime vuodesta. Nettovarallisuuteen lasketaan kaikki mahdollinen, jokaikinen sotakone, maatilkka, joka sentti pankkitileillä jne. Ja tästä vähennetään velvoitteet, kuten kansallinen velka.

Ja kaiken lisäksi hallinto laskee raportissa erikseen sen pitkän ajan velvoitteet, kuten sosiaaliturvan ja terveydenhoidon. Niiden rahallisen määrän lasketaan olevan - 49 000 miljardia dollaria. Rahoitus sosiaaliturvaan ja terveydenhoitoon on loppumassa, kun vaje eläkkeiden ja terveydenhuollon rahoitukseen lähenee 50 000 miljardia dollaria. Jos USA:n hallinto olisi normaali yhtiö, se olisi ajautunut jo aikaa sitten konkurssitilaan.

Raportin mukaan voidaan laskea USA:n hallinnon budjettivajeen olevan n. 70 000 miljardia dollaria. Löytyykö tämä huipputärkeä tieto kaikkien länsimaiden sanomalehtien etusivuilta? Ei löydy, ei.