1.10.2016 Kun maailman valuuttarahasto IMF aikaisemmin tänä vuonna kertoi Deutche Bankin (DB) olevan maailman riskipitoisin finanssi-instituutio, vain harvat todella uskoivat, että nämä riskit voisivat toteutua. Hyvin nopeasti ovat asiat luisuneet DB:n kannalta synkempään suuntaan. Eilen loppupäivästä DB:n kurssi koki yllättävän toipumisen, joka johtui pelkästään twitterissä liikkuneesta 'huhusta', että US Department of Justice (DOJ) vaatisikaan niin suurta sakkoa DB:ltä kuin aikaisemmin on ilmoitettu. Tällainen uutinen vaatii kuitenkin DB:n vahvistuksen. Tätä vahvistusta DB ei kuitenkaan ole antanut.

Merkillistä on ylipäätää DOJ:n alkuperäisen vaatimuksen ajankohta ja suuruus. 14 miljardin dollarin suuruinen sakkovaatimus on melkoinen pankille, jonka markkina-arvokin on vajonnut 16 miljardin dollarin suuruiseksi. Lisäksi vaatimus tuli juuri silloin kun DB:n asiat muutenkin olivat hyvin huonosti. Tästä herää kysymys, että kenties DB:n alasajo on tiettyjen eliittipiirien tavoite. Tällainen ajatus sai edelleen vahvistusta tänään, kun kuusi nykyistä ja entistä DB:n johtajaa saivat parin italialaispankinjohtajan lisäksi syytteen virheellisestä laskennasta ja markkinoiden manipuloinnista.

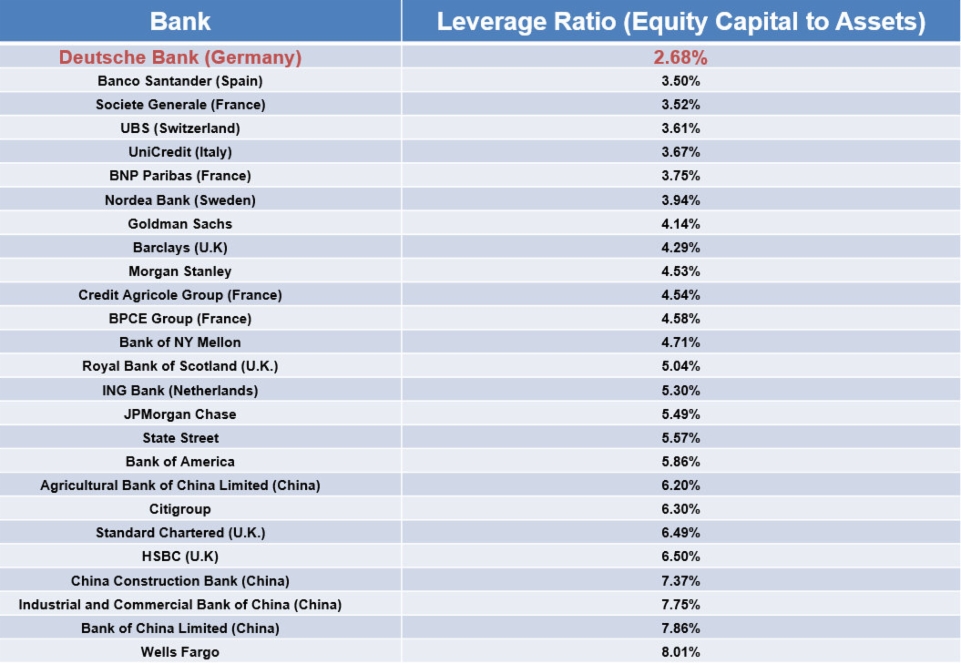

Ylläolevassa taulukosta nähdään yksi tärkeä syy miksi DB muodostaa riskin Euroopan ja samalla maailman pankkijärjestelmälle. Se kertoo, että pankin pääoma on vain 2,68 % pankin sijoitusvaroista. Terveelle pankille tämän tulisi olla 10 prosenttia. Merkittävää listassa on myös se, että seitsemän riskialteinta pankkia ovat eurooppalaisia.

Nyt on jo alkanut vilkas keskustelu siitä, kuinka DB voitaisiin pelastaa. Liittokansleri Merket on jo sanonut, ettei valtio tarjoa pelastuspakettia (bailout), joten saattaa olla, että ainoaksi merkittäväksi vaihtoehdoksi jää bail-in eli varat otettaisiin pankin tallettajilta ja sijoittajilta. Tällaiselle kriisinratkaisujärjestelmällle on EU antanut tukensa direktiivien muodossa.

3.10.2016 Jos pitäisi valita jokin asia tai indikaattori, joka parhaiten kuvastaisi amerikkalaisen unelman toteutumista, monet valitsisivat kotitalouksien keskimääräisten tulojen kasvun.

The Census Bureau on julkaissut raportin: Income and Poverty in the United States.

Raportti osoittaa, että ajalla 1967-2014 USA:n kotitalouksien tulot ovat kasvaneet vaikuttavat 651 %. Mutta jos lasketaan tulokehitys inflaatiokorjatusti päästääkin tulokseen - 21 %. Eli tosiasiassa kotitalouksien ostovoima on laskenut viimeisien n. 50 vuoden aikana.

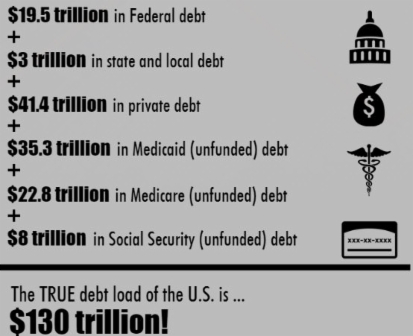

USA:ta rasittaa jättiläismäinen velkakuorma.

5.10.2016 USA:n hallinnon laskennallinen talousvuosi päättyi viime perjantaina syyskuun 30.päivä ja virallinen valtion valtion velka oli 19 573 444 713 936,79 dollaria. Tämä merkitsee 1 422 827 047 452,46 dollarin kasvua viime vuoden talousvuoden päätösluvusta.

Tämä on uskomaton luku, kun huomioidaan, että velan kasvu on 7,5 %:a koko USA:n talouden koosta.

Mitä tällä velanotolla saatiin aikaan? Pystyttiinkö kenties edistämään maailman rauhaa tai poistamaan köyhyyttä? Tai kenties korjaamaan USA:n surkeassa kunnossa olevaa infrastruktuuria, joka on jo pitkään ollut täysremontin tarpeessa. Tai lähettivätkö viranomaiset mittavat veronpalautukset kaikille kansalaisille?

Ei, valitettavasti ei mitään näistä. Massiviinen velka ja valttämätön lisäys on leivottu sisään järjestelmään, eikä se juuri näy missään. Veronmaksajan kannalta näyttää, että 1 400 miljardin lisäys velkaan on mennyt taivaan tuuliin.

Varsinaiselta painajaiselta asia näyttää, kun huomioidaan kuvan mukainen velka, jossa huomioidaan ne hallinnon ja yksityisten henkilöiden velvoitteet, joita ei ole hoidettu.

Maailmassa on tehty kolme kertaa merkittäviä apupaketteja, jotka ovat tarkoitettu talouskriisistä toipumiseen. Marchall-suunnitelma, joka oli tarkoitettu Euroopan uudelleen rakentamiseen toisen maailman sodan jälkeen, maksoi n. 4,3 % silloisen USA:n bruttokansantuotteesta (BKT). New Deal oli USA:n suunnitelma, jolla oli tarkoitus selvitä 1930-luvun laman kourista ja työllistää kansalaisia. Tämän operaation hinta oli 6,7 % USA:n BKT:sta. Vuoden 2008 bailout-paketti pankeille maksoi 700 miljardia dollaria veronmaksajien rahoja. Tämä vastaa 4,8 %:ia USA:n silloisesta BKT:sta. Kaikilla näillä avustuspaketeilla saatiin aikaan jotain merkittävää ja ne olivat suhteessa pienempiä kuin USA:n valtion vuotuinen valtion velan kasvu, joka menee jonnekin hallinnon mustaan aukkoon.

'fat finger' painallus öiseen aikaan.

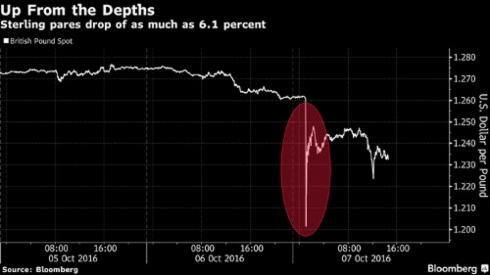

7.10.2016 Torstain ja perjantain välisenä yönä, jolloin valuuttamarkkinat ovat hiljaisia ja vaihto vähäistä tapahtui markkinoilla jotain hyvin yllättävää.

Punnan kurssi dollariin nähden koki historiallisen äkkiromahduksen laskien parissa minuutissa peräti 6 %. Tämä on erittäin harvinainen liike valuuttamarkkinoilla vaikka markkinat olisivatkin olleet aktiivisia. Punnan arvo putosi 1,14 dollariin, mutta toipui nopeasti arvoon 1,24.

Mistä oli kyse? Epäillään, että kyseessä oli 'fat finger' eli joku oli vahingossa laittanut suuren myyntitoimeksiannon, jonka jälkeen ultranopeat tietokoneet (high frequence traders, HFTs) ryhtyivät sulkemaan stop lossejaan. Syntyi paniikinomainen myyntitoimeksiantojen vyöry. Tämän seurauksena monet valuuttakauppatoimijat varmasti menettivät joko koko kassansa ja suuren osan siitä.

Brexit äänestyksen, joka tapahtui 23.6.2016, jälkeen on punnan arvo saanut alimman tasonsa 30 vuoteen.

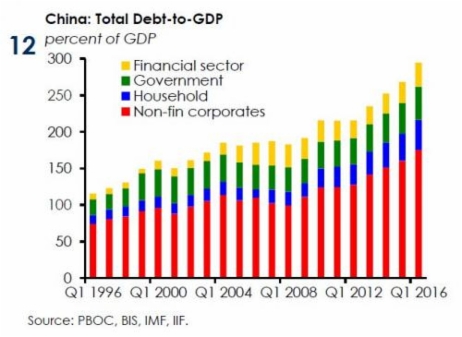

Kiinan velkataakka kasvaa vuosi vuodelta.

9.10.2016 Raaka-ainemarkkinoiden romahdus kaikkialla maailmassa koskee yhtä hyvin myös Kiinaa, joka on tällä hetkellä maailman talousveturi.

Puolella Kiinan raaka-aineyrityksistä ei ole tarpeeksi kassavirtaa, jotta ne voisivat selvitä edes velkojensa koroista.

Entä miten menee Kiinan muilla yrityksillä? Reutersin mukaan neljänneksellä yrityksistä on voitot olleet liian pienet vuoden ensimmäisellä neljänneksellä, jotta ne voisivat suoritua velvoitteistaan velkojiaan kohtaan.

Siis Kiinakin kärsii ennen näkemättömättömästä velkataakasta ja velan suhde bruttokansantuotteeseen on tällä hetkellä n. 300 %.

11.10.2016 Elokuussa sveitsiläinen BIS (Bank for International Settlements), jota pidetään eräänlaanlaisena keskuspankkien keskuspankkina, varoitti globaalin velan kasvun seurauksista. Nyt myös kansainvälinen valuuttarahasto, IMF, varoittaa samasta asiasta.

Ensimmäisen kerran IMF raportoi melko lailla tyhjentävästi maailman velkatilanteen ja luvut näyttävät melkoisen synkiltä. Raportin mukaan maailman velan arvioidaan oleva 152 000 miljardia dollaria eli 225 % suurempi kuin koko maailman bruttokansantuote. Kaksi kolmasosaa velasta eli n. 100 000 miljardia dollaria on yksityistä velkaa.

IMF toivoo, että julkaistu raportti, ajaisi eri maat toimimaan ennen kuin on liian myöhäistä. Merkittävää raportissa on havainto, että kriisivuosien 2007-2009 jälkeen ei ole lainkaan yritetty vähentää velkaa vaan päinvastoin velkaa on otettu holtittomasti lisää. Näin on tehty, vaikka historiassa on useita esimerkkejä siitä mihin vastuuton ja ylenpalttinen velanotto johtaa. IMF toteaa, että velan ja BKT:n suhde ei ole koskaan ollut näin korkea.

Viimeksi velkamäärä on ollut korkealla toisen maailmansodan jälkeen. Mutta kolme vuosikymmentä vuoden 1945 jälkeen vahvan kasvun ja kohtuullisen inflaation ansiosta velkamäärä kasvoi tuotantoa hitaammin ja ongelma näin suli vähitellen pois. Sen sijaan vuoden 2009 jälkeen kasvu ja inflaatio ovat olleet vähäisiä.

Keskuspankit ovat vastanneet heikkoon kasvuun ja deflaatiopelkoon pitämällä koron alhaalla ja jopa negatiivisina. Tämä on hyvin kaksiteräinen miekka, sillä matala korko on pitänyt velanhoitokustannukset alhaalla ja tämä taas on yllyttänyt lisä velanottoon. Nyt jos korot nousevat joutuvat monet velalliset vaikeuksiin. Paluu normaaleihin korkotasoihin on enemmän kuin vaikeaa.

13.10.2016 Keskuspankkien harjoittamasta korkopolitiikasta, jossa korkoja pyritään pitämään mahdollisimman alhaalla, ei ole tullut ratkaisua talousongelmiin, vaan yksi osaongelma. Talouskasvu kriisivuodesta 2008 lähtien on ollut olematonta ja deflaatio on pitänyt pintansa huolimatta massiivisesta rahan painannasta ja matalista koroista. Tämän ei sinänsä pitäisi olla yllätyksellistä. Keskuspankkien harjoittamalla talouteen puuttumisella ei periaatteessa voi kontrolloida taloutta, vaan ainoastaan vääristää sitä.

Ainoa mitä keskuspankkien rahan painanta ja nollakorkopolitiikka on saanut aikaan on voimakkaasti kasvanut velkataakka. Samalla on syntynyt illuusio kasvavasta hyvinvoinnista. Todellisuudessa on synnytetty talouskuplia kaikkialle.

Pankit toimivat valtavan paineen alla. Niille on asetettu keskeinen rooli lisätä lainanantoa ja sitä kautta saada aikaan talouskasvua. Vuoden 2008 talouskriisin jälkeen pankkeja on velvoitettu ostamaan valtion velkakirjoja onhan niitä pidetty hyvin matalariskisinä. Tässä piilee suuri ongelma; kun vuonna 2007 pankit saivat valtion velkakirjojen omistuksesta tuottoja n.4,5%, nyt vuonna 2016 pankit hyvin todennäköisesti menettävät rahaa velkakirjojen omistuksistaan. Monissa valtion velkakirjoissa esim.Saksan 10 vuoden velkakirjassa on negatiivinen tuotto. On kestämätöntä, että pankit joutuvat maksamaan velkakirjaomistuksistaan. Pankit haluaisivat vyöryttää tämä tappiot talletusasiakkailleen, mutta eivät voi koska pelkäävät talletuspaon alkavan. On selvää, ettei kukaan järjissään oleva pidä rahaa pankissa, jos joutuu siitä maksamaan. Mieluummin hän sijoittaa rahansa patjan alle.

Negatiivinen korko on selvä uhka koko pankkisektorille.

15.10.2016 Eri puolilla maailmaa ovat asuntojen hintakuplat alkaneet puhkeamaan. Kalleimpien asuntojen hinnat ovat olleet voimakkaassa laskussa.

Kiina on yksi maa, jossa asuntojen hinnat ovat nousseet räjähdysmäisesti ja muodostavat nyt selkeän hintakuplan. Useissa kiinalaisissa kaupungeissa hinnat ovat nousseet viime vuonna yli 50%. Tällainen on esim. suurin Hong Kongin ulkopuolella oleva teollisuuskaupunki Shenzhen, jossa hinnat nousivat vuonna 2015 59%:ia.

Kiinassa on useita kaupunkeja, joissa asuntojen hinnat ovat nousseet vielä enemmän vuonna 2015 kuten Changzhou (138 %) , Changsha (107%), Tianjin (105%) tai Fosh (103%).

Kiinalainen miljonääri Wang Jianlin luonnehtii Kiinan asuntojen hintoja historian suurimmaksi kuplaksi. Jianlinin on Kiinan rikkain mies, jonka omaisuus on 30 miljardia dollaria. Hän on myynyt kiinteistöjään voimakkaasti vuoden 2014 alusta lähtien.

17.10.2016 Länsimaalaistyyppisen sosialismin viimeiset päivät ovat käsillä.Tätä mieltä on ainakin Euroopan Keskuspankin pääekonomisti, professori Otmar Issing. Hän toteaa tuoreessa haastattelussaan, että EU on korttitalo ja yhtenä päivänä se hajoaa. Tällainen lausunto tulee siis mieheltä, joka edustaa korkeinta mahdolliselta talouden asiantuntijatahoa EU:ssa.

Sosialistinen talousmalli, joka on ollut EU-maissa vallalla, on ajanut maiden velan kestämättömään tilanteeseen. Ensimmäisenä uhkaa kaatua EU, sitten Japani ja lopulta USA.

Suhteellisen rauhallinen aika finanssimarkkinoilla alkaa pian olla ohi. Hintojen heilunta osake- ja velkakirjamarkkinoilla alkaa pahemaan.

Maiden hallintojen romahduttua, katoavat sosiaaliset turvaverkot ja Keynesilainen talous. Tapahtumaketjun ensioireina nähdään valtion velkakirjamarkkinoiden romuttuminen. Se alkaa viimeistään silloin kun korkoja on pakko alkaa nostamaan.

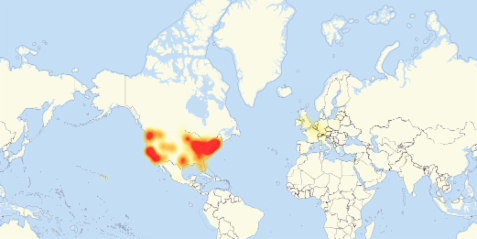

Hyökkäys oli USA:han kohdistuva, laaja ja hyvin suunnitelmallinen. Se tapahtui erityisesti tunnettua nimipalvelu-(DNS)tarjoajaa DYN vastaan. Hyökkäys osoittaa, kuinka haavoittuva koko internet voi olla, jos cybersodankäyntiä käydään tosissaan. Samalla se osoittaa, kuinka vaarallisia ovat Obaman hallinnon puheet. Halutessaan voi esim. Venäjä ja/tai Kiina lamauttaa USA:n sähkönjakeluverkon laajasti internetin kautta.

Internet verkon toiminta on keskeinen myös kaikessa taloudellisessa toiminnassa.Suuri osa yhtiöiden tominnasta voi estyä, jos internet osittainkin lamaantuu.

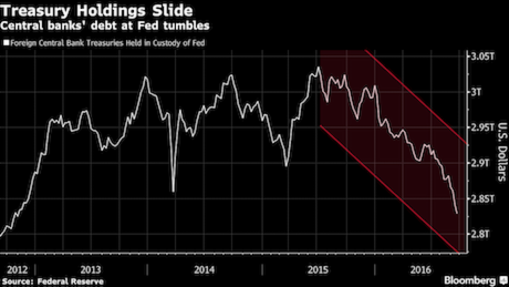

Keskuspankit ovat luopumassa USA:n velkapapereista.

23.10.2016 Kaikessa hiljaisuudessa huomiota herättämättä ovat keskuspankit kaikkialla maailmassa alkaneet myymään voimakkaasti USA:n velkapapereita.

Kuten viereisestä kuvasta nähdään alkaa USA:n joukkovelkakirjojen myynti saamaan lähes paniikinomaisia piirteitä.

Samaan aikaan keskuspankit ostavat omia velkapapereitaan ennätystahtia lähes 200 000 miljardia dollaria kuukaudessa. Näyttää pahasti siltä, että keskuspankit alkavat kääntämään selkäänsä USA:ta vastaan.

Kullan hinta on myös nousussa laskettuna kaikissa tärkeimmissä valuutoissa. Näyttää selkeästi siltä, että jotain suuria muutosta on odotettavissa pikaisesti.

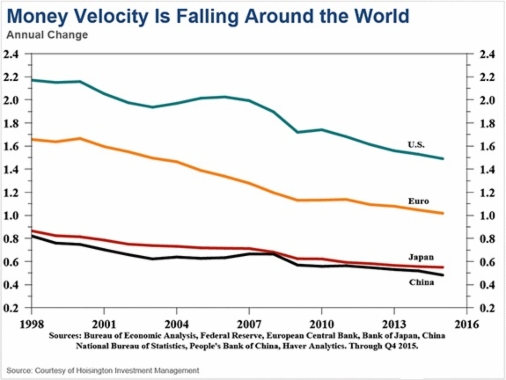

Rahankiertonopeus hidastuu kaikkialla maailmassa.

25.10.2016 Rahankierron nopeus on erinomainen taloudellisen toimeliaisuuden mittari. Kun raha kiertää nopeasti, se kertoo, että talous toimii tuottavasti. Tällöin taloudelliset investoinnit tuovat voittoa ja työpaikkoja sekä taloudellinen toiminta laajenee.

Kuten viereisestä kuvasta nähdään on rahankierron nopeus hidastunut viimeiset lähes 20 vuotta USA:ssa, EU-alueella, Japanissa ja Kiinassa.

Ehkä yllättävintä on se, että raha kiertää hitaimmin Kiinassa huolimatta maan 6-10 %:n vuotuisista bruttokansantuotteen kasvuprosenteista. Siis Kiinassa rahankierronnopeus on jopa himpun verran hitaampaa kuin Japanissa, jossa talous on jo pitkään ollut täysin koomassa ja pysyy hengissä vain loputtoman rahanpainannan ja velanoton turvin.

27.10.2016 Velkakirjamarkkinat maailmassa ovat paljon suuremmat ja likvidimmät kuin osakemarkkinat. Historiasta voidaan havaita, että velkakirjamarkkinat reagoivat taloudellisiin reaaliteetteihin herkemmin kuin osakemarkkinat.

Viereisestä kuvasta nähdään, että velkakirjamarkkinat saavuttivat viimeksi pohjat marraskuussa 2015 ja osakemarkkinat helmikuussa 2016. Nyt ovat velkakirjamarkkinat lähteneet jyrkkään laskuun kun osakemarkkinat edelleen sinnettelevät suhteellisen korkealla. Voidaan odottaa, että osakemarkkinoiden jyrkkä lasku tulee 2-3 kuukauden viiveellä verrattuna velkakirjamarkkinoihin.

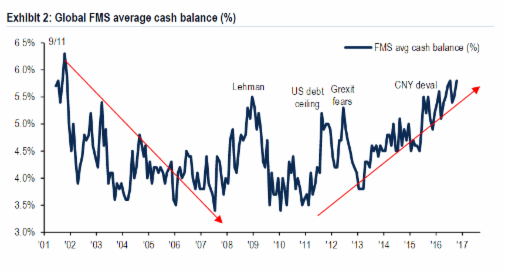

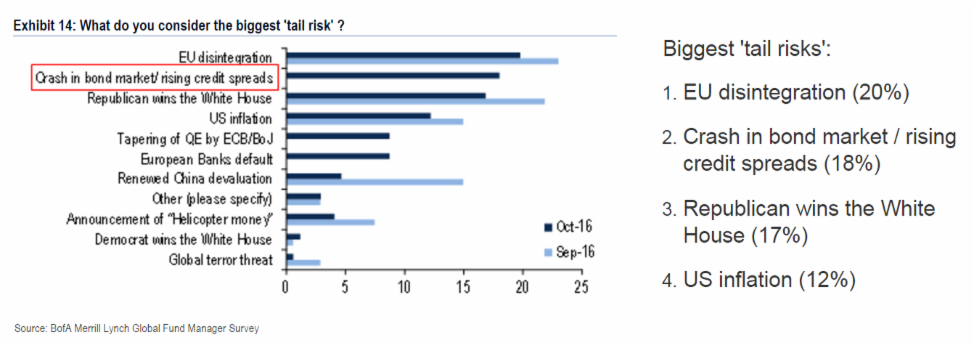

29.10.2016 Erilaiset pelot hallitsevat nyt talousmarkkinoita. Päällimmäisenä on pelko velkakirjamarkkinoiden ongelmista, globalisaation karille ajautumisesta ja Euroopan kriisin pahentumisesta.

Kaikesta näistä johtuen ovat rahastojen ylläpitäjät siirtyneet voimakkaasti käteiseen. Samanlainen liike nähtiin viimeksi Brexit-äänestyksen jälkeen.

Yhtä suuri määrä käteistä oli rahastoilla viimeksi, kun terroristit romahduttivat WTC-tornit vuonna 2001.

Sijoittajien pelkoa lisää republikaanien mahdollinen voitto presidentin vaaleissa.

Suurimpina taloudellisina riskitekijöinä pidetään tällä hetkellä EU:n hajoamista, velkakirjamarkkinoiden romahdusta, Republikaanien voittoa USA:N Presidentin vaaleissa ja USA:n inflaatiota.

31.10.2016 Maiden hallitukset kaikkialla maaillmassa ovat luovuttaneet taloudellisen vallan maiden keskuspankeille. Nämä ovat vallan huumassaan korvanneet kapitalismin vapaat markkinat uudenlaisella sosialistisella rahapolitiikalla.

Yhdysvaltojen yksityisessä omistuksessa oleva keskuspankki, FED, sai ns. kaksoismandaatin vuonna 1977. Sen lisäksi, että FED ylläpitää hintavakautta ja kohtuullista korkopolitiiikkaa, sai FED vastuulleen saada aikaan maksimaalinen työllisyys. Sen jälkeen on maan hallinto voinut syyttää keskuspankkia huonoista taloudellisista olosuhteista ja nousevista työttömyysluvuista. Maiden hallinnot kaikkialla maailmassa ottivat mallia USA:n hallinnnon keskuspankille sysäämästä tehtävänannosta.

Keskuspankkien harjoittama korkopolitiikka ja rahanpainanta eivät kuitenkaan ole tuottaneet tulosta. Tästä huolimatta keskuspankit painavat lisää kaasua ja ovat aloittamassa ja jo osittain aloittaneet todellisen hullun myllyn. Keskuspankit lisäävät valtion velkakirjojen ostoja. Jotkut ovat myös lisänneet yhtiöiden velkakirjojen ostoja. Nyt ohjelmaan on lisätty enenevissä määrin myös yhtiöiden osakkeiden ostot. Tällainen toiminta pilaa osakemarkkinoiden luonnollisen hinnanmuodostusmekanismin eikä keskupankkien toimiminen ikään kuin osakerahastona voi päättyä hyvin. Herää kysymys, onko tällainen toiminta ylipäätään laillista ja onko tämä esim. yksi syy siihen, että FED kieltäytyy auditoinnista?

Keskuspankkeja kiinnostaa enemmän oma arvovaltansa ja maineensa kuin se mikä oikeasti toimii markkinoilla.