8.10.2022 Viime viikolla jotain selvästi naksahti maailman talouden selkärangassa. Valuutat alkoivat melkoisen syöksyliikkeen; ensin punta, sitten euro ja jeni. Myös velkakirjamarkkinat olivat melkoisessa laskuliikkeessä. Vaikka laskuliikkeet olivat jo jatkuneet useita viikkoja, oli nyt nähty entistä kiihtyneempää suorastaan brutaalia. Tilanne Iso-Britanniassa olisi ajautunut nopeasti kansainväliseksi kriisiksi ellei maan keskuspankki olisi puuttunut peliin ja ostanut maan velkakirjoja 75 miljardin euron edestä. Samalla tämä merkitsi, että maa siirtyi kiristämispolitiikasta takaisin elvytyspolitiikkaan. Onko sama edessä myös muilla keskuspankeilla? Se merkitsisi inflaation päästämistä vapaasti valloilleen.

Keskuspankkien tärkein tehtävä rahapoliittisen vakauden säilyttäminen. Tämän vuoksi ne eivät voi tehdä mitään äkkinäisiä liikkeitä ja yllättäviä suuria ilmoituksia. Jotta vakaus säilyisi täytyy asioiden muuttumisesta ilmoittaa vihjaillen jo kuukausia ennen kuin varsinainen muutos tapahtuu. Tämän vuoksi myös reagointi selvästi havaittavaan inflaatioon oli hidasta.

FED jatkaa taipumattomasti koronnostoja vahvistaen dollaria. Tämän uuden FED:n politiikan seurauksena on eri sijoitusten ja valuuttojen, dollaria lukuun ottamatta, voimakas romahdus. Vahva dollari voi kuitenkin olla lyhytaikaista. Tämä johtuu siitä muutoksesta, mitä jättiläismäinen 300 000 miljardin dollarin globaali velka ja korkokustannusten nousu maailman taloutta vie. Maailman talouden riskit kasvavat sodan mielettömyyden eskaloituessa Ukrainassa. Sota johon USA-johtoisen länsimaailman johtajissa ei tunnut löytyvän yhtään henkilöä, joka kykenisi ja/tai haluaisi rauhanneuvottelun aloittamisen.

Korkojen nosto vie maailman talouden väjäämättä taantumaan. FED esittää roolia, että kykenee hallitsemaan itseaiheutetun korkojen ‘pakkonoston’ seuraukset, mutta on selvää, että ei tule tähän kykenemään. Koska jättiläismäistä velkaa on kaikkialla, merkittävä velkakustannusten nousu tuhoaa joka nurkan taloudessa ja sen markkinat ensimmäisenä uhreina lukuisat nollakorkokoihin nojaavat zombi-yhtiöt ja negatiivisten korkojen avulla pystyssä pysyvät valtioiden velkakirjat.

Kun USA:n valtion velkakirjamarkkinat lopulta ajautuvat tilaan, jossa velkakirjoista kiinnostuneita sijoittajia ei enää löydy, on FED jälleen pakotettu hiiren klikkaukselle luomaan lisää velkaa kuten Iso-Britanniassa juuri tapahtui. Länsimaiden velka-addiktioon ei lopulta ole mitään muuta ratkaisua kuin velan lisääminen. Kun tuska ja paniikki lopulta ylittää kynnysarvon, keskuspankkien on pakko heittää pyyhe kehään.

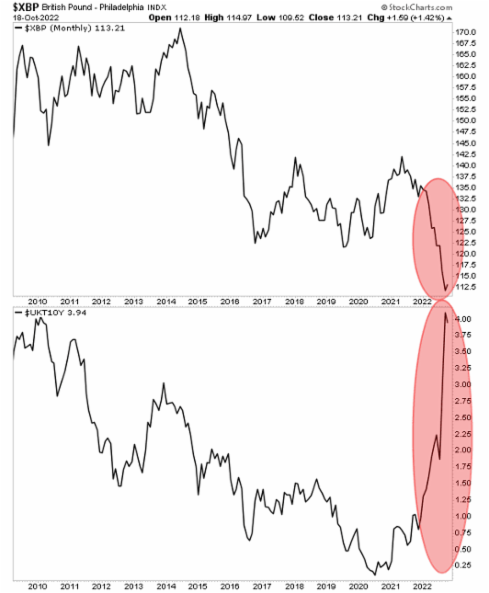

Punnan romahdukselle ei näy pohjaa.

Jeni jatkaa heikentymistään.

Valuuttamarkkinat ovat tärkeitä, koska se muodostaa mekanismin, jonka avulla keskuspankit voivat lisätä tai vähentää markkinoilla olevien valuuttojen määrää ts. likviditeettiä. Valuuttamarkkinat muodostavat suurimman ja samalla likvideimmän markkinat maailmassa. Kun osakemarkkinoilla käydään kauppaa n. 80 miljardia dollaria päivässä, liikkuu valuuttamarkkinoilla yli 6000 miljardia dollaria päivässä. Puhutaan siis markkinoista, jotka ovat n. 75 kertaa suuremmat kuin osakemarkkinat.

Valuuttaa ostetaan ja myydään pareittain esim. myymällä jeniä ja samalla ostamalla dollaria. Jokaiseen osto- ja myyntitapahtumaan liittyy aina kaksi valuuttaa. Kaikkein eniten vaihtoa tapahtuu kaupoissa, joissa on osallisena joko euro tai dollari. Dollari on osallisena yli 90 %:ssa ja euro n. 20 %:ssa kaupoista. Jeni on osallisena hieman alle 17%:ia kaupoista. Tämän vuoksi FED, EKP ja BOJ ovat tärkeimmät keskuspankit.

Vaikka oli jo pitkään ilmeistä, että yletön rahanpainanta johtaa lopulta voimakkaaseen inflaatioon, FED päätti elvytyspolitiikkansa vasta maaliskuussa 2022. Englannin pankki (BOE) oli ensimmäisenä tiukentamassa rahapolitiikkaansa joulukuussa 2021. EKP aloitti kiristämisen heinäkuussa 2022. Japanin Pankki, BOJ, jatkaa edelleen elvytyspolitiikkaa!

Velkakirjojen korot USA:ssa, Euroopassa ja Englannissa ovat siirtyneet vahvaan nousuliikkeeseen päättäen vuosikymmeniä kestäneet laskuliikkeen. Osa nousuliikkeestä johtuu inflaatioista ja osa keskuspankkien talouden kiristämispolitiikasta.

Korkojen noustessa maailman talouden systeeminen riski kasvaa. Kun korot nousevat riittävästi, uhkaa valtioita maksukyvyttömyys. Jossakin vaiheessa sijoittavat huomaavat, että ei ole mahdollista maksaa edes valtion lainojen korkoja vallitsevalla korkotasolla. Maailmanlaajuinen velkakupla aloittaa puhkeamisen ja sen seuraus tuntuu jokaisen länsimaisen ihmisen kukkarossa.

USA:n keskuspankin koronnostot tähän mennessä.

Iso-Britannian 10 vuoden valtion velkakirjan koron kehitys.

19.10.2022 Englannin keskuspankki (Bank of England, BoE) suunnitteli alkavansa talouden kiristämisen (QT) syyskuussa. Sen jälkeen maan uusi hallinto päättikin avata uudelleen rahahanat. Seurauksena Englannin punta romahti ja valtion velkakirjojen korot lähtivät jyrkkään nousuun (oheinen kuva).

Kaikkien talouskriisien äiti on nyt saapunut. Vuoden 2008 suuri kriisi on siihen verrattuna vain kevyttä lämmittelyä. Vuonna 2008 suuria pankkeja meni nurin, nyt on vuorossa kokonaiset maat.

Japanin valuutta jeni on romahtanut ja sen arvo on nyt matalimmillaan 30 vuoteen. Maan keskuspankki BOJ puuttui markkinoihin voimakkaasti ja hetkessä jeni oli vahvistunut 500 pistettä. Kuitenkaan operaation vaikutus ei kestänyt kuin 1,5 vuorokautta, jolloin palattiin samoihin arvoihin, joista lähdettiin. Sen jälkeen on jeni heikentynyt edelleen voimakkaasti.

Ehkä yllättävää on, että myös Sveitsi on liittynyt kriisimaiden joukkoon. Sveitsin keskuspankki SNB otti FED:ltä hätärahoitusta yhteensä 9,3miljardia dollaria. Tämä on enemmän kuin koskaan pankin historiassa. Jotain tuntuu myös Sveitsin talousjärjestelmässä oleva pahasti vialla. Asia saattaa liittyä yhteen maailman suurimmista pankeista Credit Suisseen, jonka markkina-arvo on totaalisesti romahtanut.

30.10.2022 Osakkeiden, velkakirjojen ja asuntojen laskumarkkinat jatkuvat. Osakeindeksit tekevät pieniä korjausliikkeitä ylöspäin, kun välillä sijoittajissa herää toive, että keskuspankit joutuvat pian lopettamaan kiristävät rahapolitiikkansa pakon edessä. Tämä pakko on talouden suistuminen taantumaan tai lamaan. Samalla heitettäisiin pyyhe kehään taistelussa inflaatiota vastaan.

Samankaltainen oli S&P 500 pörssi-indeksin kehitys vuoden 2008 romahduksessa. FED aloitti elvyttävän rahapolitiikan elokuussa 2007. Indeksi kuitenkin jatkoi alamäkeä vielä 56 % maaliskuuhun 2009 asti. Osakemarkkinoiden pohjia jouduttaneen FED:n mahdollisesta suunnanmuutoksesta huolimatta odottamaan yli vuoden.